Vorsicht vor diesen Festgeldern

15.03.2023 - Stefan Erlich - 36 Kommentare

Nach über einem Jahrzehnt der stetig sinkenden Zinsen sehen wir insbesondere bei Festgeldern nun endlich wieder Renditen von deutlich über 2 % (siehe Chart zur Zinsentwicklung bei Festgeld). Wer sich mit einer italienischen oder kroatischen Einlagensicherung wohl fühlt, kann bei Festgeldern sogar locker über 3 % pro Jahr verdienen. Doch angesichts einer Inflation von über 8 % erscheinen diese Zinsen vielen Anlegern noch immer als zu gering. Wer dann beim Surfen im Internet über Zinsen von 4,20 % für 2 Jahre (pbb direkt) oder 4 % für 1 Jahr (IKB) stolpert, dürfte schnell ins Grübeln kommen. Wie kann das sein, dass Banken solch hohe Zinsen anbieten, wenn bei Kritische-Anleger.de für 1-2 Jahre höchstens 3 % bis 3,5 % zu finden sind. Die Antwort ist einfach: Es handelt sich bei diesen Angeboten um Festgelder in Fremdwährungen, zumeist in US-Dollar.

Auf den ersten Blick kann so eine Anlage in US-Dollar doch aber nichts Schlechtes sein oder? Schließlich gelten die USA noch immer als die größte Wirtschaftsmacht der Welt und der US-Dollar dominiert bis heute den internationalen Handel mit Gütern und vor allem Rohstoffen. Tatsächlich sind diese Festgelder aus meiner Sicht aber vor allem eines: KEINE Festgelder, denn die Bezeichnung als Festgeld beinhaltet eigentlich immer drei Eigenschaften:

- Eine feste Rendite

- Eine feste Laufzeit

- Die Absicherung des Guthabens über eine gesetzlich regulierte Einlagensicherung

Während Punkt 2 und Punkt 3 bei Festgeldern in US-Dollar erfüllt sind, ist dies bei Punkt 1 nicht der Fall. Zwar ist der Zinssatz auch hier fix, aber die Rendite, die Sie am Ende der Laufzeit erhalten, ergibt sich bei dieser Art von Festgeldern nicht nur aus dem Zinssatz, sondern vor allem aus der Wertschwankung der Fremdwährung. Zum Start der Anlage kauft die Bank mit Ihren Euros zunächst US-Dollars und legt diese auf das Festgeldkonto. Am Ende der Laufzeit passiert das Ganze dann noch einmal in umgekehrter Richtung: Die Bank nimmt Ihre US-Dollar (plus der erwirtschafteten Zinsen) und kauft damit Euros, die Sie Ihnen dann auf Ihr Referenzkonto zurücküberweist. Je nachdem, in welche Richtung sich Euro und US-Dollar während der Laufzeit entwickeln, gehen Sie am Ende mit einer positiven Rendite oder einem Verlust aus der Sache heraus. Ein Verlust? Bei Festgeld? Lassen Sie mich das an zwei Beispielen illustrieren.

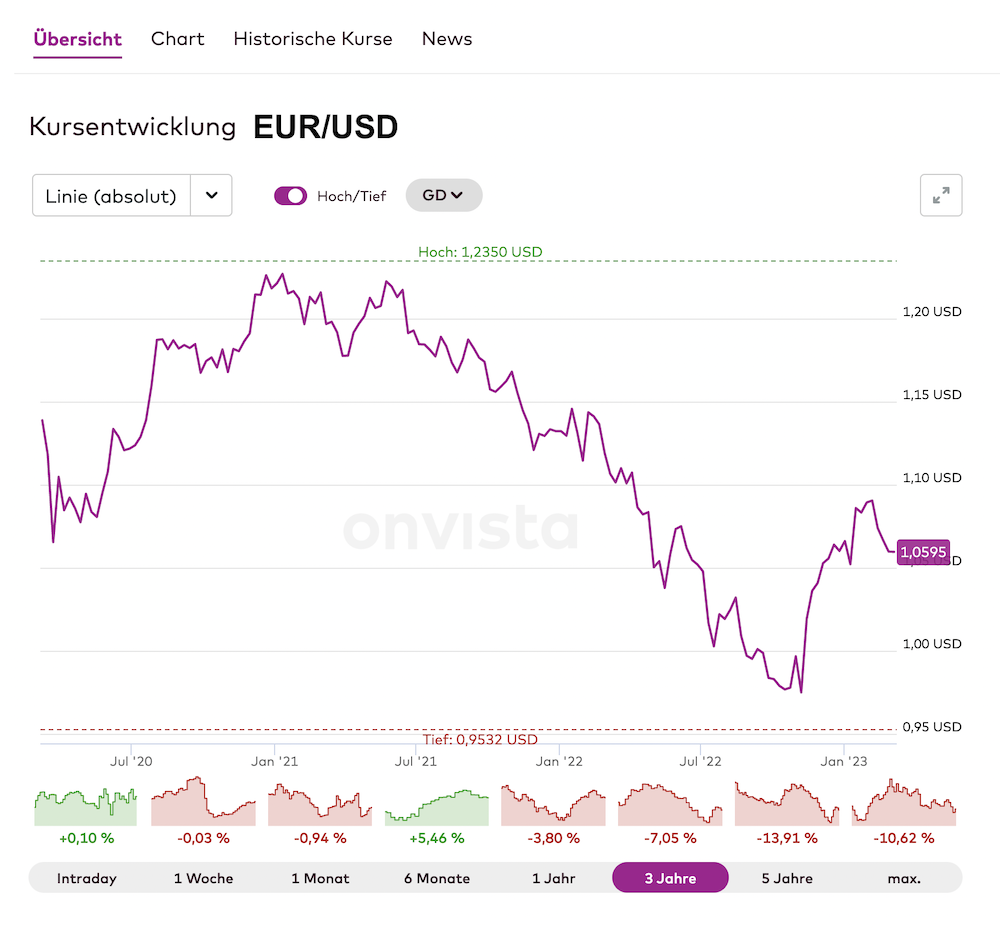

Sie sehen im folgenden Chart die Kursentwicklung des Währungspaares EUR/USD, vereinfacht gesprochen also die Anzahl an US-Dollar, die Sie zum jeweiligen Zeitpunkt mit 1 EUR hätten kaufen können. Auch der Laie kann erkennen: Es geht mächtig auf und ab :-)

Stellen wir uns nun zwei Szenarien vor, in denen Sie jeweils 50.000 € für 1 Jahr fest in Form eines US-Dollar-Festgeldkontos mit einer Verzinsung von 4 % anlegen. In Szenario 1 tun Sie dies am 25.05.2020 und in Szenario 2 am 09.08.2021. Das Ergebnis dieser zwei Szenarien wird Sie überraschen, sowohl in negativer als auch in positiver Hinsicht. In beiden Szenarien berücksichtigen wir der Einfachheit halber übrigens keine Wechselgebühren. Würden wir dies tun, würde die Rechnung für den Anleger jeweils etwas schlechter ausfallen.

Szenario 1: Festgeldanlage am 25.05.2020

Die Bank tauscht Ihre 50.000 € am 25.05.2020 zu einem Kurs von 1,0926 USD um, sodass letztlich 54.630 USD auf Ihrem Festgeldkonto landen. Über das Jahr fallen dann 4 % Zinsen an, sodass das Konto am Laufzeitende ein Guthaben von 56.815,20 USD aufweist. Die Bank tauscht diesen Betrag am Laufzeitende nun wieder in Euro (Kurs = 1,2222 USD) und überweist Ihnen 46.486,01 € auf Ihr Refeferenzkonto. Sie erschrecken anschließend beim Blick in Ihr Onlinebanking und rufen erbost die Hotline der Bank an. Die nette Dame bestätigt die Richtigkeit der Zahlen und entschuldigt sich bestenfalls für den Verlust von 3.513,99 €. Sie legen ernüchtert auf und fragen sich, was da eigentlich schiefgelaufen ist.

Das Ergebnis: eine negative Rendite von 7,03 %, trotz 4 % Zinsen!

Szenario 2: Festgeldanlage am 09.08.2021

Die Bank tauscht auch hier Ihre 50.000 € in US-Dollar um, zahlt über die Laufzeit die vereinbarten 4 % Zinsen und weist Ihnen anschließend ein Guthaben von 61.718,80 USD auf dem Festgeldkonto aus. Zum Laufzeitende erfolgt der Rücktausch in Euro zum dann gültigen Kurs von 1,0156 USD. Sie erhalten 60.770,78 € auf Ihr Referenzkonto und freuen sich beim Blick ins Onlinebanking. Das Leben ist gut, die Champagnerkorken knallen - keine weiteren Fragen.

Das Ergebnis: eine positive Rendite von 21,54 %

Wie kann aber ein und dieselbe Anlage zu so unterschiedlichen Ergebnissen führen? Der Grund liegt in den Wechselkursschwankungen der Währungen. Eine Anlage in US-Dollar ist eine Wette auf eine Aufwertung des US-Dollars gegenüber dem Euro. Passiert dies tatsächlich, erhalten Sie nicht nur die 4 % Zinsen, sondern auch den Wertzuwachs, der sich aus der US-Dollar-Aufwertung ergibt. Umgekehrt tragen Sie aber auch das volle Risiko einer Währungsabwertung. Das Erschreckende bei diesen Betrachtungen ist, dass die 4 % Festgeldzinsen am Ende des Tages für die effektive Rendite nur noch eine untergeordnete Rolle spielen. Viel entscheidender ist die Entwicklung des Währungspaares, in dem Fall also von EUR zu US-Dollar. Natürlich haben die Banken entsprechende Warnhinweise dazu auf ihren Webseiten. Aber lesen und verstehen Sie die auch wirklich?

Wenn ich AnlegerInnen diese Art von Konten erkläre, dann bekomme ich oft folgenden Einwand zu hören: “Naja, aber wegen XYZ wird der US-Dollar in den nächsten Jahren doch sicher aufwerten.” oder andersherum “Der Euro ist ohnehin dem Untergang geweiht, weshalb ich auf den US-Dollar setze.” Das mag alles so kommen, wie Sie sich das vorstellen - oder eben auch nicht. Es sind letztlich persönliche Einschätzungen und Pfade der Zukunft, die eintreten können, aber nicht müssen. Weder Sie noch ich haben eine gut funktionierende Glaskugel, die uns die Zukunft vorhersagt und so sitzen wir alle im unbefriedigenden Boot der Unwissenden, immer auf der verzweifelten Suche nach einen Hinweis auf die zukünftige Entwicklung. Doch den werden wir alle nicht bekommen. Und selbst wenn wir grob wüssten, in welche Richtung sich die USA und Europa entwickeln, hätten wir immer noch das Problem des richtigen Timings. Zur falschen Zeit angelegt, könnte uns so ein Festgeld Verluste einfahren, obwohl wir die Entwicklung an sich korrekt antizipiert haben. Entsprechend liegt aus meiner Sicht völlig im Ungewissen, ob Sie mit dem US-Dollar-Festgeld am Ende einen Gewinn oder einen Verlust einfahren werden.

Fremdwährungsfestgelder sind keine Festgelder

Letztlich ist die Bezeichnung von verzinsten Fremdwährungskonten mit fester Laufzeit als Festgeld, egal ob in US-Dollar oder Norwegischen Kronen, aus meiner Sicht ein Unding. Wenn ich Festgeld möchte, dann möchte ich feste Zinsen, feste Laufzeiten und die Sicherheit, dass am Ende der Laufzeit mindestens der gleiche Betrag wieder auf meinem Konto landet. Genau das können diese “Festgelder” aber nicht garantieren. Sie sind ein komischer Zwitter aus Währungswette und Festgeldkonto, der eher in den Bereich spekulative Anlage gehört als in den der sicheren Anlagen. Verstehen Sie mich dabei nicht falsch. Ich bin nicht gegen Währungsspekulationen. Die kann man machen, wenn man wirklich weiß, was man da tut. Für sicherheitsorientierte Anleger sind sie allerdings völlig ungeeignet und die Bezeichnung als Festgeld aus meiner Sicht sogar fast schon irreführende Werbung.

Ihr Kommentar zu diesem Artikel

Haben Sie Fragen zu diesem Artikel? Was finden Sie besonders gut, was vielleicht eher schlecht? Was sollten wir besser machen? Schreiben Sie uns an dieser Stelle gern Ihre Meinung. Wir freuen uns stets über Ihr Feedback.

Ich habe bei der pbb-Bank zwar noch keine Anlagen in US-Dollar getätigt, aber auch dort muss man dafür erst ein US-Dollar-Tagesgeldkonto eröffnen, von dem und auf das dann alle US-Dollar-Buchungen laufen. Man kann also selbst entscheiden, ob und wann wieder in € getauscht wir und damit Währungsverluste vermeiden.Negative Erfahrungen habe ich diesebezügl. bei Weltsparen gemacht. US-Dollar-Anlagen bei einer englischen Bank, konnten "Dank Brexit", nicht wie eigentlich geplant dort verlängert werden und führten dadurch tatsächlich zu erheblichen Währungsverlusten.Auch eine dortige Anlage in NOK wird wohl mit Währungsverlusten enden, da die Anlagebank auf dem Rückzug ist und es somit demnächst wohl keine Verlängerungsmöglichkeit mehr gibt.

Das stimmt so nicht! Achtung Falschinformation: Bei der IKB erfolgt sowohl die Anlage als auch die Rückzahlung + Zinsen in Fremdwährung (Dollar)!

Man kann selbst entscheiden, wann man zurück in € wechselt!

Mache ich seit Jahren so und habe bisher durch Wechselkursschwankungen (und ein bisschen Glück) zu den zumeist höheren Zinsen in Dollar auch ein Wechselplus generiert!! Der Spread zwischen An- und Verkauf von Dollar ist sehr gering (0,6 USct), das lohnt sich!

Viele Grüße

Vielen Dank für Ihre wertvolle Info. Zwar würde ich vorsichtshalber keine Deals eingehen, bei denen eine weit über dem Üblichen liegende Rendite versprochen wird. Aber Ihre Infos sind dennoch sehr wertvoll. Zumal Sie exakt die Berechnung erklären, die man problemlos nachvollziehen kann.

Ich bitte vorab gleich mal um Entschuldigung. Aber ... . Mein eigenes Wissen zum Thema Finanzen würde ich selbst als sehr geringfügig bezeichnen und von vielen "Kunstprodukten" der Finanzwelt habe ich absolut keine Ahnung. Aber das was diesmal das Thema war, hielt ich bisher für Allgemeinbildung hinsichtlich dem Umgang mit Ersparnissen. Und dann gleich ein "Fachthema" dazu habe ich hier auf diesem Webprotal nicht erwartet. Eigentlich erwarte ich hier Denkanstöße und Finanzinfos auf höherem Niveau. Nun ja, vielleicht versucht der Portalbetreiber ja auch nur dem durchschnittlich sinkendem Schulbildungsniveau und sinkenden realen Wissen zum Thema Finanzen gerecht zu werden. So als Fortsetzung zu den moralischen Fingerzeigen der letzten Monate.

Alles gut :) Konstruktive Kritik ist hier immer willkommen :-) Sagen wir mal so: Sollte es Allgemeinbildung sein? DEFINITIV! Ist das Wissen dazu aber selbst bei gut ausgebildeten Menschen (teilweise sogar aus dem Finanzbereich) definitiv NICHT vorhanden? OH JA! Ich bin jeden Tag immer wieder selber verwundert, wie wenig Finanzbildung in der breiten Masse der AnlegerInnen vorhanden ist. Und es sind vor allem diese ganz einfachen Zusammenhänge, die oft nicht verstanden werden, welche aber die Basis für so viele Entscheidungen bilden. Ganz großer Klassiker ist auch das Thema Diversifikation, was 90 % der Menschen in Deutschland komplett ignorieren - aus Unwissenheit. Dabei gilt die Diversifikation so mit als der einzige "Free Lunch" in der Anlagewelt ... Ich befürchte Denkanstöße und Finanzinfos auf höherem Niveau wirst du bei uns nicht bekommen leider. Wir sind ja eher ein Portal für die breite Masse, die auf Tages- und Festgeld setzt und sich erst so langsam in den Finanzmarkt vortastet.

Tut mir leid, dass ich keine bessere Antwort für dich habe :-(

VG, Stefan

Eine Krönung der Sach- und Fachkunde von Finanzchefs (Kämmerer) waren für mich die Festgeld-Anlagen mehrerer Kommunen in der Größe bis 5 Millionen bei der bekannten und beliebten Greensill-Bank. Auch diese Bank wurde damals von so manchem Portal wärmstens empfohlen. Und bitte nie (!) vergessen: die aktuelle Ausgabe der viel gelesenen Finanztest erschien damals mit den neusten tollen Lobeshymnen für die isländischen Banken genau an dem Tag, an dem jene Banken krachen gingen. Wobei jeder selbst denkende Mensch schon wochenlang wusste: das kann so nicht ewig funktionieren. Und als ich damals die Macher der Finanztest heftig kritisierte, erhielt ich folgende Antwort: wir schreiben heute über Computerbauteile oder i-Phone, morgen über Gartengeräte oder Autos und übermorgen über Finanzprodukte oder Lebensmittel. Journalisten sind nun mal Laien auf allen Gebieten, außer beim Formulieren und beim Lügen.

Allgemeinbildung leider nicht mehr. Nicht umsonst versuchen wir im kommunalen Bereich niedrigschwellige Informationsangebote zum Thema Finanzen anzubieten. Laut Statistik können 80% der Deutschen nicht sparen oder sparen nicht, erst recht nicht im Depot. Woher soll denn dann die Allgemeinbildung kommen? Geldanlagen werden wie vieles über Portale gekauft. Daher ist das hier schon wichtig.

Danke für die klare und saubere Darstellung der Risiken.

Ob die unablässige und unbesiegbare Gier nach mehr durch diese Warnung gedämpft wird? Ich zweifle sehr! Gier schaltet offenbar immer den Verstand aus, warum muss es sonst solche klare Artikel (dringende Warnungen!) geben? Trotzdem danke für die Warnung an die Schwankwanden!

Ich hatte vor bei der PBB Bank Geld für 2 Jahre fest anzulegen.

Nun bin ich auf Ihren Artikel hier gestoßen und lese hier,die Bank dasGeld in Fremdwährung anlegt. Wie kommen Sie darauf? Ich kann nirgends bei der Anlage etwas darüber finden. Können Sie mir genaueres über die Sicherheit der Anlagen bei dieser Bank mitteilen? Ich hatte bisher den Eindruck, dass es sich hier um eine deutsche Bank mit Einlagensicherheit handelt.

MfG.: A. H.

Die pbb bietet beides an: Festgeld in Euro und Festgeld in US-Dollar. Um letzteres geht es in diesem Artikel. Bei uns im Vergelcih ist nur die pbb mit ihrem Euro-Festgeld gelistet ...

Wie sicher schätzen Sie denn die Anlage bei der PBB Bank?

Immobilien bzw. Büros fallen ja eher wieder im Wert.

MfG.: A. H.

Ich schaue bei sowas immer auf die Indikatoren: Passables Bonitätsrating (BBB+) und Deckungsquote der Einlagensicherung von 22 % ... Letzteres ist nicht berauschend, aber relativ normal leider. Anlage bei der pbb kann man finde ich vertreten, aber wie immer gilt: besser diversifizieren als alles auf eine Karte (Bank) legen ... weil 100 % sicher kann man sich nie sein ...

Hallo und vielen Dank für Ihren ausführlichen guten Artikel.

Wäre es in Zusammenhang mit ihren Artikel nicht praktisch, wenn Sie dies auch in ihrer Festgeld Übersicht anzeigen, ob es sich um Dollar oder Euro handelt?

Danke danke :-) Im Tagesgeld- und Festgeld-Vergleich finden Sie bei uns immer nur Konten in Euro, aus den oben genannten Gründen :-)

insgesamt kann ich den Artikel nur unterstützen. Was zusätzlich zu den erwähnten Risiken bzgl. der Wechselkurse zu beachten ist, sind die Wechselkursgebühren der Banken (in beiden Richtungen), die die Rendite weiter schmälern.

VG

Hallo Herr Erlich, vielen Dank für diese aus meiner Sicht sehr wichtige und plausible bzw. einfache und anschauliche Darstellung einer Geldanlage unter dem "Deckmantel Festgeldanlage". Wie Sie es in dem Artikel mit den Eigenschaften der 3 Merkmalen auf den Punkt gebracht haben sucht ein potenzieller Anleger einer Festgeldanlage vor allem Sicherheit. Bei Festgeldanlagen in ausländischen Währungen ist diese Sicherheit, was den eingesetzten Geldbetrag UND auch die Zinsen angeht, nie gegeben! Natürlich verhält es sich so, Sie hatten es in Ihrem Beitrag schon erwähnt, dass bei einem "MEHR" keine Fragen gestellt werden und die Sektkorken knallen. ABER ob dieses "MEHR" kommt weiß eben keiner. Was zusätzlich nochmals belastent zu einer solchen Festgeldanlage in ausländischer Währung über deutsche Kreditinstitute hinzu kommt: man ist auf Gedeih und Verderb dem ausführend Kreditistitut ausgeliefert. D.h. wenn ich mich schon auf die verzinsliche Anlage mit Fremdwährungsspekulation einlasse, so möchte ich doch die Zeitpunkte Kauf & Verkauf bestimmen. Denn falls der Umtauschkurs in z.B. genau 1 Jahr ungünstig ist, so kann ich bei einer freien Anlage den Umtauschzeitpunkt nach meinen Maßgaben verschieben, den ungünstigen Zeitpunkt quasi aussitzen, und es wird nicht genau fix am Ablaufdatum meiner Festgeldanlage "ins Blaue" durch das deutsche Kreditinstitut umgetauscht. Von daher bin ich auch vollkommen auf Ihrer Seite mit der Aussage der irreführenden Werbung. Solch eine Anlage gehört, wenn sie schon angeboten wird, zu den spekulativen Angeboten, und meiner Meinung nach sollte jeder Anleger zuerst einmal durch eine Vorschaltseite wie z.B. hier in Ihrem Beitrag EHRLICH, ANSCHAULICH und AUSFÜHRLICH aufgeklärt werden. Vermutlich würde dann wahrscheinlich nur noch ein Bruchteil der Interessenten eine solche Anlage abschließen. Nach all den Skandalen und Machenschaften die von Banken und Kreditinstituten schon ans Tageslicht gekommen sind wundert es mich allerdings nicht wirklich genau solch ein zwielichtiges Angebot bei den genannten im Portfolio zu finden. Ich freue mich bereits schon auf einer Ihrer kommenden Analysen! Mit besten Grüßen :-)

Lieber Herr Erlich, danke für diesen interessanten Artikel, der vor allem die Währungsrisiken zu Recht beleuchtet. Ihre Formulierung "...oder Norwegischen Kronen, aus meiner Sicht ein Unding. Wenn ich Festgeld möchte, dann möchte ich feste Zinsen, feste Laufzeiten und die Sicherheit, dass am Ende der Laufzeit mindestens der gleiche Betrag wieder auf meinem Konto landet." möchte ich aber noch ergänzen:

1. Die Geldanlage bei skandinavischen Banken oder besser noch bei skandinvischen Staaten (Staatsanleihen) zeichnet ich in aller Regel dadurch aus, dass m.E. die Rechte der Anleger besser geschützt sind als bei uns.

2. Wenn ich mir so einige EURO-Staaten ansehe stelle ich mir immer öfter die Frage:"Wollen diese Institute/Staaten im Krisenfall überhaupt zurückzahlen?"

und da habe ich so manches mal meine Zweifel, die dazu geführt haben, dass ich in hochverzinste Staatsanleihen aus dem skandinavischen Raum und aus Kanada investiert habe. Die Währungsrisiken will ich gar nicht ausblenden, aber wie Sie richtig schreiben kann das auch zu einer positiven Rendite führen. Bei mir ist es bislang etwa 50/50 ausgegangen. Die Schwankungen sehe ich zuerst natürlich bei den regelmäßigen Zinszahlungen.

Beste Grüße

Wolfgang Orth

Ich denke, da muss man auch noch einmal Fremdwährungsfestgelder und Staatsanleihen unterscheiden. Man kann im Einklang mit der eigenen Anlagestrategie durchaus das von Ihnen beschriebene tun. Das ist völlig in Ordnung, wenn man sich der Charakteristika dieser Anlage bewusst ist. Was nicht in Ordnung ist, ist mit dem Begriff "Festgeld" Erwartungen beim Anleger zu wecken, die diese Anlage gar nicht erfüllen kann. Ich denke, das ist meine eigentliche Kritik. Staats- und Unternehmensanleihen in Fremdwährungen sind noch einmal eine ganz eigene Kategorie. VG, Stefan Erlich

Die Anlage als Fremdwährungs-Festgeld wäre dann sinnvoll, wenn der Anlagebetrag und der Auszahlungsbetrag jeweils in der Fremdwährung erfolgten. Ansonsten wäre noch denkbar, dass der Auszahlungsbetrag zumindest in der Fremdwährung verfügbar wäre, denn dann könnte man zumindest steuern, zu welcher Zeit man zurück umwechselt. Alles andere ist ein Lotteriespiel.

Danke,Herr Ehrlich, für die anschauliche Erklärung. Dann ist es wahrscheinlich besser, in Italien als in USAFestgeld anzulegen. Die EU, respektive Deutschland, wird Italien im Notfall "retten", wahrscheinlich eher als deutsche Banken.

Grüße!!

Naja, mit so Aussagen wäre ich vorsichtig (siehe Glaskugel im Artikel). Ich denke, man muss auch klar unterscheiden zwischen Ausfallrisiko und Wechselkursrisiko. Das sind zwei verschiedene Risiken, die es gilt, getrennt zu betrachten.

Dass bei dieser Form der Geldanlage ein zusätzliches Währungsrisiko besteht, ist unbestreitbar. Ihr deswegen jedoch gleich die Bezeichnung als "Festgeld" abzusprechen, halte ich für falsch, denn schließlich gelten ja aus Sicht der Basiswährung dennoch alle von Ihnen aufgestellten Kriterien, nämlich feste Zinsen, eine feste Laufzeit und die volle Rückzahlung des Anlagebetrags am Laufzeitende - nur halt in der jeweiligen Anlagewährung. Dass diese dann im Vergleich zum Euro mehr oder weniger wert sein kann, ist doch völlig normal und nachvollziehbar. Das Problem hat man aber schließlich auch, wenn man Aktien, Anleihen, Gold oder andere Sachwerte in Fremdwährungen erwirbt. Für die einen ist das Spekulation, für die anderen ein ganz normaler Vorgang im alltäglichen internationalen Geschäftsleben. So kann es z.B. für einen mittelständischen deutschen Unternehmer, der auch eine Firmenniederlassung in den USA unterhält, sinnvoll sein, US$-Einnahmen vorübergehend in entsprechenden Festgeldern zu "parken" und - zumindest in US$ garantiert - auch zu vermehren, um sie dann später wieder in den USA investieren zu können. Für den gemeinen deutschen Kleinsparer mag das vielleicht nicht relevant sein, aber für den gibt es ja glücklicherweise genügend währungsrisiko-freie Alternativen - auch wenn diese z.Z. leider vergleichsweise niedrigere Renditen abwerfen. Aber "höhere Rendite" bedeutet nun mal auch "höheres Risiko" - "No risk, no fun". ;-)

Erst einmal lieben Dank für den Kommentar. Sie geben sich darin aber eigentlich schon selbst die Antwort auf Ihren Einwand:

1) "denn schließlich gelten ja aus Sicht der Basiswährung dennoch alle von Ihnen aufgestellten Kriterien" --> Genau, aber eben nur aus Sicht der Basiswährung und der durchschnittliche deutsche Sparer mit Hang zum Festgeld agiert eben in Euro und nicht in der Basiswährung des Festgeldes. Das ist ja leider die Crux :-(

2) "Für den gemeinen deutschen Kleinsparer mag das vielleicht nicht relevant sein" --> Exakt um den gemeinen deutschen Kleinsparer geht es ja, denn das sind die Hauptnutzer unseres Portals :-) Der deutsche Unternehmer mit USD-Einnahmen versteht das alles und agiert gekonnt damit - keine Frage.

Viele Grüße :-)

Stefan Erlich

Lieber Stefan,

ein wunderbarer und absolut einleuchtender Artikel, der einmal mehr aufzeigt, dass nicht unbedingt alles Gold sein muss, was glänzt.

Und es ist so toll, wie viel Laien hier lernen können.

Danke schön für Deinen unermüdlichen Einsatz und die Vermittlung von Wissen, das Du so erklärst, dass es auch für Laien verständlich ist!

Herzliche Grüße und ein riesiges Dankeschön an Dich

Sonnenschein

Hallo Herr Erlich.

Wie immer (!) eine tolle Analyse und Beschreibung dieses Problems. Vielen Dank dafür. Übrigens bin ich auf den ersten Blick bei Ihren beiden Beispielen falsch gelegen mit meiner Vermutung. Da Sie die Dollarkurve pro Euro dargestellt haben, war mir sofort "klar", dass man gewinnt, wenn die Kurve steigt und verliert, wenn sie fällt. Ist ja natürlich genau umgekehrt. Hätten Sie die Euro-Kurve pro Dollar dargestellt, wäre ich sicher nicht reingefallen.

Danke und weiter so !

Festgelder werden auch von Dritten vermittelt. Solche Dritte haben kein Rating. Liegen Ihnen Erfahrungen vor zu dem Anbieter Beiersmann Verwaltungs GmbH aus Wuppertal?

Das fehlende Rating des Vermittlers ist irrelevant, sofern sichergestellt ist, dass die Kundengelder als Sondervermögen angelegt und damit im Falle einer Insolvenz des Vermittlers sicher sind. Das trifft z.B. auch für Vermittlungsportale wie WeltSparen oder Zinspilot zu. Aufhorchen sollte man jedoch, wenn die versprochenen Zinsen über dem Marktniveau liegen, denn auch die Vermittler können am Ende nur "mit Wasser kochen". Solch realitätsferne Zinsversprechen finde ich auf der Webseite des von Ihnen genannten Unternehmens zwar nicht und auch die dort erwähnten Partnerbanken scheinen erst einmal seriös (was nichts heißen muss, da nicht garantiert ist, dass die betreffenden Banken wirklich mit dem Unternehmen zusammenarbeiten). Was mich allerdings stört, sind die vermeintlichen "Kundenmeinungen", die mit Fotos kombiniert werden, die mit Sicherheit nicht die genannten Personen zeigen. Das ist zwar im Sinne des Persönlichkeitsschutzes verständlich, wirkt aber nicht gerade vertrauensfördernd. Ansonsten existiert die Firma offenbar schon eine ganze Weile (seit 2008), die im Handelsregister vermerkten Geschäftsfelder erscheinen aber eher "inkonsistent" ("Import/Export, Immobilienverwaltung, Vermietung von Kraftfahrzeugen, Gebäudereinigung, Gartenlandschaftsbau").

Ich wäre bei solchen Vermittlern immer erst einmal vorsichtig ... da ist in den letzten 2 Jahren so viel Blödsinn passiert leider. Schauen Sie sich bei Finanztest mal deren Warnliste an. Da kommt gefühlt jede Woche ein neuer Anbieter dazu, u. a. auch aus der Online-Festgeld-Vermittler-Nische :-( ... WeltSparen, Zinspilot, DB-Zinsmarkt und Check24 sind alles Vermittler, denen ich aktuell vertrauen würde (mal abgesehen von den Anlagebanken, Konditionen und Kundenservice). Beim Rest (gerade unbekannte Firmen) wäre ich vorsichtig.

Und bzgl. Sondervermögen: Das ist nicht ganz richtig, was Spooky78 da sagt, denn das Geld liegt nicht als Sondervermögen bei den Anlagemarktplätzen, sondern in den Bilanzen der eigentlichen Anlagebanken. Dass es in den Bilanzen liegt, ist gerade der Grund, warum wir eine Einlagensicherung brauchen, denn wäre es Sondervermögen, könnte man sich zurücklehnen und auf die Erstattung vom Insolvenzverwalter warten. Da die Banken mit Tages- und Festgeldern aber arbeiten, kann es dann doch sein, dass das Geld auch mal weg ist :-) Passiert selten, aber kommt vor. Und für den Fall gibts die Einlagensicherung.

Der Begriff "Sondervermögen" ist hier zugegebenermaßen nicht ganz treffend. Was ich eigentlich ausdrücken wollte, ist folgendes: Die Anlagegelder befinden sich nicht im direkten Zugriff des Vermittlers, sondern - wie Sie richtig schreiben - in den Bilanzen der jeweiligen Banken und sind entsprechend über deren Einlagesicherung abgesichert (zumindest bis 100.000,- €). Im Falle einer Pleite des Vermittlers bleiben die Kundeneinlagen somit unberührt - ähnlich wie das Vermögen eines Fonds bei der Pleite einer Fondsgesellschaft (daher Sondervermögen). Kritisch ist somit nur der Punkt der "Geldübergabe", also der Transfer vom Kunden über den Vermittler zur Bank und zurück (bei Endfälligkeit des Festgelds). Bei WeltSparen läuft das z.B. über die Raisin Bank, was bedeutet, das der Endkunde ein eigenes Konto bei der Bank hat, auf das er den Anlagebetrag einzahlt, bevor dieser an die eigentliche Anlagebank weitergeleitet wird. Während der kurzen Zeit auf dem Raisin-Konto ist der Betrag somit über die Einlagesicherung (s.o.) der Raisin Bank geschützt. Sollte also WeltSparen ausgerechnet zu diesem Zeitpunkt Insolvenz anmelden, hätte dies keine Auswirkungen auf die Kundeneinlage - ähnlich wie beim Sondervermögen (s.o.). Inwieweit dies auch bei dem beschriebenen Vermittler zutrifft, kann ich nicht beurteilen. Möglich wäre es, dass dort die Kunden das Geld auf ein Konto des Vermittlers einzahlen und der es dann (hoffentlich) an die Anlagebanken weiterleitet. Dann wäre es jedoch im Falle einer Pleite des Vermittlers in Gefahr, da es zu diesem Zeitpunkt in dessen Bilanz und nicht in der einer Bank auftaucht. Seriöse Vermittler machen so etwas daher heute auch nicht (mehr), sondern schalten i.d.R. eine Bank als "Treuhänder" dazwischen. Entscheidend bleibt somit das Rating der Anlage- oder "Treuhänder"-Bank. Der Vermittler selbst muss nicht "geratet" sein, weil er zu keinem Zeitpunkt direkten Zugriff auf das Geld hat (oder zumindest nicht haben sollte).

So ist es auf jeden Fall klarer formuliert! Danke Dir :-)

Finde diesen Beitrag aufgrund eigener Erfahrungen als sehr gut...