SSM, SRF und SRM - Buchstabensuppe oder sinnvolle Schutzelemente?

20.05.2015 - David Stahmann - 0 Kommentare

Die Finanz- und Weltwirtschaftskrise seit 2007 trat mit Auswirkungen und Folgeerscheinungen auf, die mancher Anleger für den europäischen Raum in diesem Ausmaß nicht für möglich gehalten hätte. Dazu zählt z. B. die teilweise bis heute andauernde Euro- und Schuldenkrise in Verbindung mit den sogenannten PIIGS-Staaten (Portugal, Italien, Irland, Griechenland und Spanien). Ein vielbeachteter Fall war die Zypernkrise im Jahr 2011 mit Ausprägungen wie Kapitalverkehrskontrollen und Einschränkungen bzgl. Bargeldabhebungen sowie einer erstmaligen Zwangsabgabe bei Einlagen über 100.000 EUR. Nachdem zunächst auch Sparer mit geringeren Einlagesummen einbezogen werden sollten, sah man nach größeren Protesten davon ab, da man die “Kleinanleger” nicht für die Auswüchse des zypriotischen Bankensektors mitbüßen lassen wollte. Umso härter traf es “reiche” Sparer jenseits der 100.000 EUR-Grenze, die etwa im Fall der Bank of Cyprus 47,5 % ihres darüber hinaus liegenden Guthabens verloren. Diese Gelder wurden zwangsweise zur Sanierung der angeschlagenen Bank eingesetzt.

Aufgrund dieser Erfahrungen sah die Europäische Union die Notwendigkeit, ein einheitliches System mit gemeinsamen Vorschriften und Regeln für den Finanzsektor aufzubauen. Ziel sollte es sein, die im europäischen Raum angesiedelten Finanzinstitute besser überwachen und Maßnahmen der EU sowie der Mitgliedstaaten besser koordinieren zu können. Insbesondere wenn es um die Sanierung und/oder Abwicklung von Banken ging, konnte man während der beschriebenen Krisen beobachten, dass es keinen miteinander abgestimmten langfristigen Fahrplan gab, wie vorzugehen ist. Dadurch waren die EU und die betroffenen Mitgliedstaaten oftmals gezwungen, improvisieren zu müssen und nur “von einem Tag auf den nächsten” hin arbeiten zu können.

Es war somit nicht immer für alle klar, nach welchen Regeln welcher Staat oder welche Institution wie viel Bankenhilfe vergeben darf oder muss. Besonders problematisch war dies bei Banken, die in einem EU-Mitgliedstaat saßen, deren Niedergang oder Überleben aber erhebliche Auswirkungen auf die Finanz- oder Realwirtschaft anderer Mitgliedstaaten gehabt hätte. Welches Interesse ist höher zu bewerten? Wer muss wie viel Anteil leisten und ist einsouveräner Staat zur “Nachbarschaftshilfe” verpflichtet, wenn der Nachbar seine dort ansässige Bank nicht in den Griff bekommt? Diese Fragen wollte man verbindlich und in gemeinsamer Abstimmung klären.

Weiterhin sollte ein Vorsorge-Mechanismus geschaffen werden, sodass nicht stets der einzelne Staat oder die EU und somit der Steuerzahler für in Schieflage geratene Banken aufkommt. Speziell private Eigentümer und Gläubiger sowie Großkunden der angeschlagenen Bank sollen zunächst einen gewichtigeren Beitrag leisten, bevor mit Hilfe von außen gerechnet werden darf. Zudem sollen Banken in anderen europäischen Ländern, die oftmals miteinander verwoben sind, ebenfalls einen Beitrag leisten. Denn diese profitieren streng genommen auch von der Rettung schlingernder Banken und damit der Abwendung einer möglichen Krise. Das gilt auch dann, wenn die anderen Banken selbst nicht im betroffenen Land ihren Sitz oder Niederlassungen haben

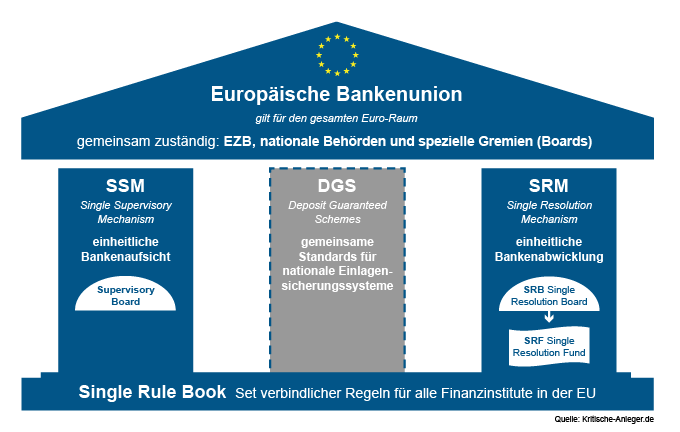

Daher beschlossen die EU und die Mitgliedstaaten im Mai 2014 den Aufbau einer europäischen Bankenunion mit zwei zentralen Säulen. Eine Säule bildet der einheitliche Bankenaufsichtsmechanismus, der sogenannte “Single Supervisory Mechanism”, kurz “SSM”. Dieser dürfte den meisten Lesern insofern bekannt sein, als dass die EZB mit diesem Mechanismus die Banken-Stresstests im vergangenen Jahr durchführte. Der SSM ist mit dessen Board seit dem 04. November 2014 für die Aufsicht über die signifikanten sowie grenzüberschreitenden Banken im Euroraum zuständig. Derzeit sind es 120 Bankengruppen, wovon sich 21 in Deutschland befinden (Stand Oktober 2014).

Der zweite Baustein der Bankenunion ist der einheitliche Bankenabwicklungsmechanismus, auch als “Single Resolution Mechanism” bzw. “SRM” bezeichnet. Dieser beinhaltet Regeln zur Sanierung oder Abwicklung von europäischen Banken nach gemeinsam verabschiedeten Vorschriften und gilt seit Anfang dieses Jahres für alle Banken, die im Rahmen des SSM unter die Aufsicht der Europäischen Zentralbank fallen. Zu dieser zweiten Säule gehört auch der “Single Resolution Fonds“ (kurz: “SRF”), ein gemeinschaftlich finanzierter Fonds zur Sanierung und Abwicklung von in Not geratenen Banken.

Als dritte Säule wurde über eine europäische Einlagensicherung nachgedacht, was sich allerdings nicht durchsetzen ließ. Stattdessen einigte man sich auf gemeinsame Standards für die nationalen Einlagensicherungssysteme, deren Umsetzung wir aktuell z. B. in Österreich beobachten können ([LINK_FRAGE|108|siehe unsere Antwort zur Leserfrage]). Zu diesen Standards gehören u. a. die Einlagensicherung bis zu einer Höhe von 100.000 EUR sowie die Verkürzung der Auszahlungsfrist für die Entschädigung von 20-30 auf 7 Tage.

Wir wollen uns in diesem Beitrag den “Single Resolution Fonds” genauer ansehen und die Frage beantworten, was dieser für unsere Leser genau bedeutet. Denn die EZB sowie die nationalen Aufsichtsbehörden nahmen ihre Arbeit im Rahmen der europäischen Bankenunion bereits im November 2014 auf. Im nächsten Jahr beginnt das Auffüllen des Fonds, den die europäischen Banken bis einschließlich 2023 mit ingesamt 55 Mrd. EUR füttern sollen. Es ist ein aus unserer Sicht aktuelles Thema, das wir vorsorglich aufgreifen wollen, um mögliche Unklarheiten zu beseitigen.

Was genau ist der SRF und wie arbeitet er?

Der Fonds wird von einem eigenständigen, neu geschaffenen Gremium innerhalb der EU verantwortet und verwaltet, dem Single Resolution Board. Dem gehören sechs Mitglieder an, wobei in den Plenen zusätzlich Vertreter von nationalen Abwicklungsbehörden teilnehmen. Die EZB und die Europäische Kommission haben nur Beobachterstatus bzw. dürfen informieren oder vorschlagen. Das Gremium begann seine Arbeit bereits im Januar 2015 mit der Ausarbeitung von Abwicklungsplänen für mögliche Notfälle. Die volle Inbetriebnahme der Behörde und damit des einheitlichen Abwicklungsfonds soll im Januar 2016 mit der Erhebung und Verwaltung der Beiträge von den Banken starten.

Das Board ist für alle “signifikanten“ sowie grenzüberschreitenden (Groß-)Banken zuständig. Neben dem Kriterium der grenzüberschreitenden Tätigkeit wird die “Signifikanz” einer Bank darüber hinaus anhand der Bilanzgröße und der Bedeutung für den Mitgliedstaat, in dem sie ihren Sitz hat, bestimmt. Dieselben Kriterien liegen auch der Entscheidung zugrunde, ob eine europäische Bank im Rahmen des SSM der Aufsicht durch die EZB unterliegt. Damit fällt jedes derartige Finanzinstitut bei Sanierungs- oder Abwicklungsfragen automatisch in den Verantwortungsbereich des Single Resolution Board. Um unter die Aufsicht der EZB und somit des Boardszu fallen, muss lediglich eines der insgesamt vier Kriterien erfüllt sein.

Die 120 Bankengruppen (etwa 1.200 Bankinstitute) im Euroraum, welche derzeit von der zentralen europäischen Bankenaufsicht überwacht werden, machen ca. 85 % der Bilanzsummen aller Banken des Euroraums aus. Die restlichen knapp 3.600 Finanzinstitute, die nicht als systemrelevant eingestuft wurden, fallen nach wie vor unter die Aufsicht der jeweiligen nationalen Behörden. In Deutschland z. B. sind das etwa 1.700 Banken, die weiterhin von der Bundesanstalt für Finanzdienstleistungen (BaFin) und der Bundesbank beaufsichtigt werden (siehe Monatsbericht der Deutschen Bundesbank für Oktober 2014, PDF-Seite 4-5).

Der Fonds selbst soll planmäßig von 2016 bis einschließlich 2023 auf 55 Mrd. EUR anwachsen. Auf diese Summe kam man, da das Fondsvolumen (auf Basis der Bankbilanzen von 2011) einem Prozent der gedeckten Einlagen aller in den teilnehmenden Mitgliedstaaten zugelassenen Kreditinstitute entsprechen soll. Was genau mit “gedeckten Einlagen” gemeint ist, erschließt sich uns trotz eindringlicher Recherche leider nicht wirklich. Sollte eine/r unserer LeserInnen eine entsprechende Erklärung finden, sind wir für jede Information inkl. einer Angabe zur Originalquelle sehr dankbar.

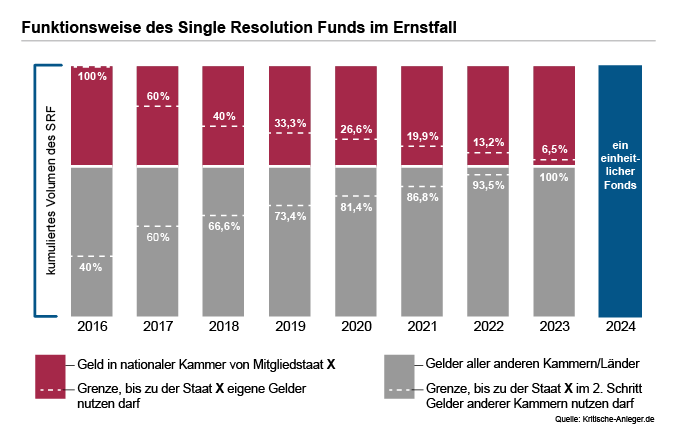

Der Abwicklungsfonds (SRF) und die damit verbundene Bankenabgabe gilt für alle Banken im Euroraum, egal ob systemrelevant oder nicht. Der jährliche Beitrag zum Fonds besteht aus einem Sockelbeitrag, der auf der Grundlage der Verbindlichkeiten eines Instituts abzüglich Eigenmittel und gedeckte Einlagen ermittelt wird. DieserBeitrag wird dann, in Abhängigkeit des individuellen Risikoprofils der einzelnen Bank, mit einem Faktor zwischen 0,8 und 1,5 % angepasst. Pro Jahr sollen dann jeweils 12,5 % der Zielsumme eingezahlt und 2024 die besagten 55 Mrd. EUR erreicht werden.

Wenn bis dahin doch eine Unterstützung durch den SRF nötig wird, ist dem betroffenen Land mit der notleidenden Bank zunächst nur ein Zugriff auf die eigenen eingezahlten Gelder erlaubt (“Kammersystem”). Sollten weitere Gelder nötig sein, kann das betroffene Land unter Zustimmung der anderen Länder und des verantwortlichen Gremiums auf Gelder in anderen Kammern zugreifen, aber wieder nur jeweils bis zu einem bestimmten Prozentsatz. Allerdings wird im Rahmen des achtjährigen Aufbauprozesses die maximale Ausbeutung der eigenen Fondseinlagen jedes Jahr weiter reduziert, da das anfangs bestehende Kammersystem bis 2024 abgebaut wird. Am Ende tritt auf diese Weise eine Vergemeinschaftung der Gelder ein und jeder Mitgliedstaat hat prinzipiell denselben Anspruch auf das gesamte Fondsvolumen bei gemeinsamer Haftung. Für weitere (einzelstaatliche) finanzielle Hilfen gilt wie bisher die nationale Verantwortlichkeit und Vorgehensweise nach einheitlichen Standards der Europäischen Union. Allerdings können für den Abwicklungsfonds der EU zusätzliche Beiträge von den Banken erhoben oder vorübergehend Mittel am Kapitalmarkt aufgenommen werden, sollte der Fonds selbst nicht ausreichend kapitalisiert sein.

Vollen Zugriff auf die Gelder des Fonds erhalten Banken beim Board erst dann, wenn die genannten Gruppen zur Unterstützung Mittel in Höhe von mindestens acht Prozent der Bilanzsumme der Bank selbst beigetragen haben. Wenn hingegen weniger als acht Prozent geleistet werden, ist die Möglichkeit auf Inanspruchnahme des Fonds auf fünf Prozent der Bilanzsumme beschränkt. Diese Abflüsse sind dem Bundesfinanzministerium zufolge hinterher durch die nationalen Bankenabgaben wieder aufzufüllen.

Nach Berechnungen der Deutschen Bundesbank werden Deutschland und Frankreich als die beiden größten EU-Staaten bis Ende 2023 jeweils ca. 15,5 Mrd. EUR in den einheitlichen Abwicklungsfonds einzahlen. Spanien und Italien als nächstgrößere Länder hingegen “nur” um die 5-6 Mrd. EUR. Allerdings kann das Auffüllen des SRF auf 12 Jahre verlängert werden, wenn der Fonds bis Ende 2023 bereits Auszahlungen von mehr als der Hälfte der Zielsumme leisten muss. Zudem bezahlen die Banken mit einer zusätzlichen jährlichen Sonderabgabe die administrativen Kosten des Single Resolution Board.

Wofür genau soll das Geld nun eingesetzt werden? Primär gilt: Die Mittel sollen zur Sanierung oder Abwicklung von Banken genutzt werden und NICHT zur Entschädigung von Anlegern bei Bankenpleiten. Eine solche Vorgehensweise wäre die angedachte dritte Säule der europäischen Bankenunion mit einem supranationalen Einlagensicherungssystem gewesen. Dieses wurde aber abgelehnt, da das nach Ansicht einiger Experten einer Vergemeinschaftung von nationalen Altlasten gleichkäme, die zunächst beseitigt werden müssten. Zudem seien die nationalen Bankenlandschaften in struktureller und zeitlicher Hinsicht (noch) zu unterschiedlich. Stattdessen einigte man sich auf gemeinsame Standards für die nationalen Einlagensicherungssysteme, um hier eine gewisse Vereinheitlichung zu erreichen.

Was können deutsche Sparer davon erwarten (und was nicht)?

Die Idee hinter dem einheitlichen Abwicklungsmechanimus SSM und dem angeschlossenen Fonds der EU ist, zusätzliche vergemeinschaftete Gelder bereitzustellen, um schiefe Banken in der Eurozone besser und nach einheitlichen Standards sanieren oder ggf. abwickeln zu können, ohne nationale (Einlagensicherungs-)Systeme oder Steuerzahler zu sehr zu belasten. Eigentümer, Gläubiger und Großanleger sowie „die europäische Bankenszene“ sollen zuerst geradestehen, bevor einzelne Staaten oder die EU und damit die Steuerzahler aufkommen.

Feststellen müssen wir jedoch, dass auch ein vollständig aufgefüllter Fonds mit einem Volumen von 55 Mrd. EUR nicht in der Lage wäre, eine systemische Bankenkrise in Europa allein zu stemmen. Zum Vergleich: Dem Verbraucherportal Finanztip zufolge leisteten die europäischen Staaten während der Finanz- und Weltwirtschaftskrise von Oktober 2008 bis Dezember 2012 staatliche Beihilfen für Banken in Höhe von fast 600 Mrd. EUR. Das ist mehr als zehnmal soviel wie der Fonds zur Verfügung hätte, und zwar erst ab 2024, wenn nichts dazwischen kommt.

Die beschriebene Grundidee, die hinter der Einführung des Fonds steht (stärkerer Einbezug des Privatsektors sowie Bankensystems zur Entlastung der Steuerzahler und der Einlagensicherungen), ist im Sinne der Gerechtigkeit und Lastenverteilung sicherlich zu begrüßen. Auch dass im Rahmen einer sozialen Marktwirtschaft ein grenzüberschreitender Kapitalverkehr und die Zusammenarbeit bzw. Verbundenheit der europäischen Banken auf EU-Ebene in bestimmtem Maße reguliert werden sollte, steht für uns außer Frage.

Man darf aber nicht vergessen, dass derartige Maßnahmen für die Banken auch stets mit höheren Kosten verbunden sind. Es stellt sich dabei immer die Frage, ob das Mehr an Sicherheit es am Ende des Tages für alle Beteiligten (inklusive der Privatanleger) wirklich wert ist. Will man wirklich für alles abgesichert sein (einmal ganz abgesehen davon, dass man sich nicht gegen alles absichern kann)? Sicherheit kostet auch immer Geld und dieses muss irgendwie verdient werden. Rein theoretisch zumindest könnten Banken die Abgaben z. B. auch in Form von höheren Zinsen an ihre Sparer ausschütten oder ihr Eigenkapital damit stärken.

Sicher ist im Moment nur eines: Der einheitliche Abwicklungsfonds der EU wird ab nächstem Jahr kommen und sich bis Ende 2023 stetig füllen. Zudem gibt es nun immerhin einheitliche Pläne und Vorgehensweisen für zukünftige Ernstfälle, was für sich allein gesehen schon als Erfolg zu werten ist. Ob der Fonds sich aber im Krisenfall tatsächlich bewähren wird und die Gelder ausreichen werden, um die gewünschten positiven Effekte zu erzielen (mehr Sicherheit für Steuerzahler und nationale Einlagensicherungssysteme), muss sich erst noch zeigen. Die Einlagensicherungen der einzelnen EU-Mitgliedstaaten bleiben nach wie vor unter nationaler Hoheit. Die Idee eines supranationalen Einlagensicherungssystems steht aber im gedanklichen Raum und auch wenn es zurzeit kein Thema ist, heißt das nicht, dass es nicht doch irgendwann kommt. Bis dahin ändert sich für Anleger in der EU aber letztlich nicht viel.

Ihr Kommentar zu diesem Artikel

Haben Sie Fragen zu diesem Artikel? Was finden Sie besonders gut, was vielleicht eher schlecht? Was sollten wir besser machen? Schreiben Sie uns an dieser Stelle gern Ihre Meinung. Wir freuen uns stets über Ihr Feedback.