Die Honorarberatung – gestärkt und trotzdem schwach

11.12.2014 - Kathinka Burkhardt - 0 Kommentare

Bei der Bank gibt es für das Ersparte kaum noch Zinsen. Darum müssten sich Kleinanleger eigentlich auf akribischer Suche nach dem für sie besten Investment befinden, zumal die private Altersvorsorge angesichts sinkender Rentenansprüche immer wichtiger wird. Aber das Gegenteil ist der Fall: Die Spareinlagen sind hoch wie nie. 2.080 Milliarden Euro waren es zuletzt. Sparbuch und Tagesgeldkonten bleiben die beliebtesten Anlageprodukte der Deutschen.

Sorgt der Deutsche dann aber doch mal für das Alter vor, zieht es ihn traditionell zu seinem Bankberater oder Versicherungsmakler. Die Frage allerdings ist: Steht für den tatsächlich immer das Wohl seines Kunden im Vordergrund? Untersuchungen zeigen, dass Kunden oft nicht der attraktivste Fonds oder die beste Lebensversicherung verkauft wird, sondern gezielt Produkte, die dem Berater eine hohe Provision bescheren – oder: Produkte, an denen vor allem die Bank verdient, weil sie sie selbst aufgelegt hat. Was eine kostenlose Beratung zu sein scheint, ist in Wirklichkeit ein Verkaufsgespräch.

Provisionen setzen Fehlanreize

Seit Jahren monieren Verbraucherschützer, dass Anleger zu Produkten überredet werden, die nicht zu ihnen passen, aber dem Berater, Vermittler oder Makler gute Einkommen verschaffen. „Provisionsbasierte Beratung kann Fehlanreize setzen“, begründete das Bundesfinanzministerium deshalb auch sein Gesetz für Honorar-Anlageberater und Honorar-Finanzanlageberater, das seit dem 1. August gilt.

Das neue Gesetz soll der unabhängigen Finanzberatung aus der Nische helfen. Die Bundesregierung will Anlageberater stärken, die Kunden gegen feste Stundensätze neutral und unabhängig beraten, anstatt Provisionen von verkauften Produkten einzustreichen. Erstmals handelt es sich nun um einen geschützten Beruf. Dazu hat das Gesetz die Namen „Honorar-Anlageberater“ und „Honorar-Finanzanlagenberater“ eingeführt. So darf sich künftig nur noch nennen, wer entsprechende Qualifikationen nachweist und sich bei der Finanzaufsicht BaFin oder der Handelskammer registrieren lässt.

Verwirrung statt Klarheit

Ziel des Gesetzes war, für den Verbraucher mehr Klarheit zu schaffen. Ob das gelungen ist, bezweifeln Experten allerdings. „Das ist eine ziemliche Kopfgeburt, die mehr Verwirrung stiftet, als dass sie die Dinge klärt“, sagt der Frankfurter Honorarberater Stefan Schießer. „Die Lösung ist nicht wirklich durchdacht“, meint auch Niels Nauhauser von der Verbraucherzentrale Baden-Württemberg.

Die Verwirrung fängt schon damit an, dass der „Honorar-Finanzanlagenberater“ von der IHK beaufsichtigt wird und nur im Fondsbereich beraten darf. Der „Honorar-Anlageberater“ dagegen muss sich bei der BaFin registrieren. Er darf den Kunden neben Fonds auch zu Aktien, Anleihen und Zertifikaten raten. „Das heißt: Wer zu einem Honorar-Anlageberater geht, muss bereits wissen, dass er Wertpapiere braucht. Und wer zu einem Honorar-Finanzanlageberater geht, muss für sich bereits herausgefunden haben, dass Finanzanlagen wie geschlossene Fonds seinen Bedarf am besten decken“, sagt Verbraucherschützer Nauhauser.

„Die Realität sieht anders aus: Es gibt ein konkretes Anliegen für eine Beratung, etwa den Vermögensaufbau. Die Frage der Produkte folgt erst nach einer individuellen Bedarfsanalyse.“ Hinzu kommt: Wer zu Finanzprodukten wie Versicherungen, Bausparverträgen oder Hausfinanzierungen raten darf, wird vom neuen Gesetz gar nicht geregelt, obwohl sie eine ganzheitliche Finanzplanung erst ausmachen.

BaFin-Siegel schützt nicht vor Fehlberatung

Seit August führt die BaFin ein Honoraranlageberater-Register, das Verbraucher im Internet einsehen können. Stand Anfang November waren dort bundesweit gerade einmal elf (!) Institute beziehungsweise Beraterbüros registriert (siehe BaFin-Registerdatenbank). Die BaFin wertet „Honorar-Anlageberater“ genauso wie jeden anderen Dienstleister im Wertpapierbereich. Entsprechend müssen sie sich am Ende des Jahres von einem externen Wirtschaftsprüfer prüfen lassen (Prüfungspflicht nach § 36 WpHG). Die Aufseher wiederum prüfen dann die Berichte und schreiten bei sogenannten Mängeln ein, das heißt, wenn etwa die vorgeschriebene strikte Trennung von Honorar und Provision nicht eingehalten wird, oder eine Bank oder Honorar-Anlageberatung nur ihre eigenen Produkte verkauft. Bei Kundenbeschwerden kann die BaFin auch selbst Prüfungen durchführen. „Eine darüber hinausgehende Prüfung der ,Qualität‘ der Anlageberatung erfolgt nicht“, erklärt die BaFin auf Anfrage.

Qualifikation: Irgendwas mit Finanzen

„Honorar-Finanzanlagenberater“ unterstehen dagegen der Aufsicht durch die Handelskammern. Formelle Voraussetzungen für die Zulassung ist zum einen eine Vermögensschadenhaftpflichtversicherung über 1,23 Millionen Euro. Sie soll in extremen Fällen von Falschberatung den entstandenen Schaden ersetzen. Zum anderen müssen die Berater eine Sachkundeprüfung bei der IHK ablegen. „Deren Anforderungen sind allerdings nicht höher als bei der Führerscheinprüfung“, kritisiert Honorarberater Schießer.

Hinzu kommt, dass sich Berater mit Vorqualifikationen im Finanzbereich die Prüfung sogar vollends sparen können. Die Schwellen dabei sind niedrig: Wer zum Beispiel mal eine Ausbildung zum Bankkaufmann gemacht oder längere Zeit in einer Bank gearbeitet hat, darf sich problemlos als „Honorar-Finanzanlagenberater“ selbständig machen. Dass er damit automatisch über die nötige Qualifikation und den Erfahrungsschatz verfügt, bezweifeln Experten allerdings. „Man muss auch ein gewisses volkswirtschaftliches und betriebswirtschaftliches Wissen haben. Ich muss erklären können, warum das Zinsniveau derzeit so ist und wie es sich wahrscheinlich in den nächsten Jahren entwickeln wird. Und auch die Auswirkungen politischer Entscheidungen muss ich einordnen können, um langfristige Anlageentscheidungen zu treffen“, sagt Gorden Isler, Finanzberater bei Fairvendo.

„Die Qualifikationsanforderungen sind viel zu niedrig, es sind sogar dieselben wie in der Provisionsberatung“, sagt Verbraucherschützer Nauhauser. Es gibt keinen vorgeschriebenen Bildungsweg, den ein Honoraranlageberater vollzogen haben muss. „Er hat seine Empfehlungen auf einen hinreichenden Marktüberblick zu begründen, den er sich verschafft haben muss“, heißt es diesbezüglich von der BaFin. Außerdem müsse die Produktpalette, auf die er zurückgreift, hinsichtlich der Anbieter und Emittenten der Finanzinstrumente „hinreichend gestreut sein“. Konkreter wird die BaFin in diesem Punkt nicht.

Provisionen in Europa ganz verbieten?

Während in Deutschland das neue Gesetz kritisiert wird, wird in Brüssel ein noch radikalerer Schritt diskutiert: ein EU-weites Verbot der Provisionsberatung. Nachdem Großbritannien und die Niederlande die Provisionsberatung 2013 bereits abgeschafft haben, fordert die europäische Wertpapieraufsicht Esma, den gleichen Schritt nun für alle EU-Staaten zu gehen. Provisionseinnahmen dürften nicht der Aufrechterhaltung des normalen Geschäftsbetriebes dienen, kritisiert die Behörde. Nicht nur in Deutschland hängt die Banken- und Finanzlobby allerdings stark vom Provisionsgeschäft ab. Darum scheint eine Abschaffung momentan noch schwer vorstellbar. „Es ist klar, dass die Branche ohne Provisionen erstmal schrumpfen würde“, sagt Finanzberater Isler.

Run auf Honorarberatung bleibt bisher aus

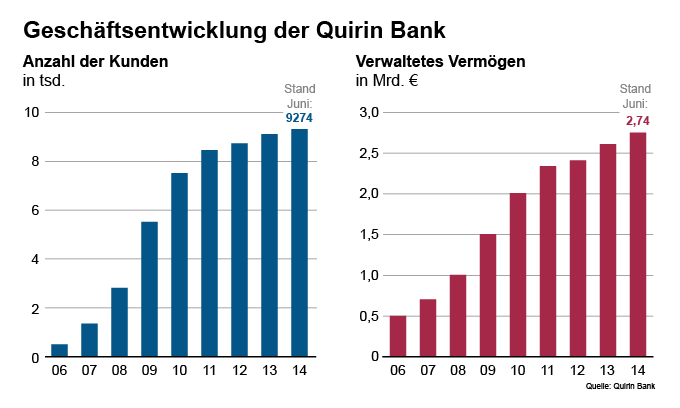

Tatsächlich kommt die Honorarberatung in Deutschland trotz regulativer Stärkung nicht in Schwung. Als Vorreiter galt hierzulande die 2006 gegründete Quirin-Bank, die vollständig auf Provisionen verzichtet und stattdessen nur noch gegen Honorar berät. Bis 2014 wollte die Quirin-Bank auf 20.000 Kunden kommen – tatsächlich sind es zurzeit nach eigenen Angaben gerade mal 9.300.

Warum aber kommt die Honorarberatung nicht aus der Nische? Experten sehen dafür unter anderem „psychologische Gründe“: Das Stundenhonorar sieht der Anleger, die Provision hingegen nicht, auch wenn ihn die in vielen Fällen deutlich teurer kommt. „Beratung war bisher kein erkennbarer Kostenpunkt. Das wurde den Kunden im letzten Jahrhundert so anerzogen. Es ist schwierig, ihnen das wieder abzugewöhnen“, meint auch Isler. Darüber hinaus trauen viele Verbraucher dem System nicht: Kann man sich wirklich sicher sein, dass der Berater nicht doch zweigleisig fährt und sowohl das Honorar als auch eine Provision einstreicht? Hier kann der Kunde aber selbst vorsorgen: Wer einen Finanzberater beauftragt, sollte sich schriftlich versichern lassen, dass dieser alle möglichen Provisionen an seinen Klienten weiterleitet.

Ein wichtiger Punkt ist zudem: Der Kunde muss auch dann zahlen, wenn er den Empfehlungen des Beraters gar nicht folgt. Bezahlen ohne Leistung – so fühlt sich das dann an. Und das schreckt ab. Zudem ist schwer abzuschätzen, wie viele Stunden eine Beratung dauert. Bei Stundensätzen von 120 bis 180 Euro ist die Honorarberatung nicht günstig, auch wenn die Provisionsberatung am Ende häufig teurer kommt.

Keine Gewinner

Das neue Honoraranlageberatungsgesetz hat in der Realität also nur wenig bewirkt. Für den Verbraucher bleibt der Weg von der provisionsbasierten Beratung zum unabhängigen Finanzexperten undurchsichtig. Für die Branche selbst hat sich ebenfalls wenig geklärt, zumal die Regelungen den wichtigen Bereich Versicherungen komplett auslassen. Sie muss weiterhin gegen die Verwirrung und Zweifel von Kunden ankämpfen. Und das obwohl die Honorarberatung für viele Anleger die beste Art bleibt, sich neutral und damit im Sinne der besten Vermögensmehrung beraten zu lassen.

Ihr Kommentar zu diesem Artikel

Haben Sie Fragen zu diesem Artikel? Was finden Sie besonders gut, was vielleicht eher schlecht? Was sollten wir besser machen? Schreiben Sie uns an dieser Stelle gern Ihre Meinung. Wir freuen uns stets über Ihr Feedback.