Die erste Ausgabe unseres neuen Dividenden-Tagebuchs

15.06.2018 - David Stahmann - 0 Kommentare

Wie unser Chefredakteur in der finalen Ausgabe des Crowdinvesting-Tagebuchs bereits ankündigte, möchten wir einige zusätzliche Themen erschließen, die bisher nicht auf unserem Portal vertreten waren. Nach langer Diskussion innerhalb der Redaktion entschieden wir uns für das Thema „Dividenden“. Darum starten wir mit dem Experiment „Dividenden-Tagebuch“, welches alle drei Monate erscheinen wird. Wie schon bei unserer ersten Tagebuchreihe setzen wir auf einen gemeinsamen Lern- und Begleitprozess zusammen mit Ihnen, unseren LeserInnen.

Einige von Ihnen mögen einwenden: „Aber Herr Stahmann, im Gegensatz zum Crowdinvesting sind Dividenden ein altbekanntes Anlagethema, wozu es bereits zahlreiche Foren und Finanzblogs gibt. Warum jetzt auch Sie?“ Sie haben recht, es gibt bereits viele Blogger mit dem Fokus auf Dividenden als zusätzlichen Einkommensstrom. Dazu gehören z. B. Alexander von „Rente mit Dividende“ oder auch „DividendenAdel“ von Christian Röhl, die wir auch lesenswert finden. Unser eigener Einstieg in die Thematik hat allerdings andere Gründe:

- Zum einen sind in den letzten Monaten vermehrt LeserInnen unseres Portals mit der Anfrage auf die Redaktion zugekommen, ob wir das Dividenden-Thema nicht auch betrachten könnten. Es besteht anscheinend weiterhin großer Informationsbedarf.

- Weiterhin haben wir sehr viel positive Resonanz für das Format unseres Crowdinvesting-Tagebuchs bekommen. Die Idee, mit einem eigenen Echtgeld-Portfolio „herumzuspielen“, selbst Erfahrungen zu sammeln und darüber zu berichten, sowie grundsätzliche, relevante Fragestellungen aufzuzeigen und zu diskutieren, wurde als gute Hilfestellung für die eigenen Überlegungen angenommen. Darüber freuen wir uns natürlich und haben uns daher entschlossen, das Format in diesem Rahmen fortzuführen.

- Darüber hinaus entstand aufgrund verschiedener Nutzerfragen und eigenen Eindrücken aus der Arbeit bei uns das Gefühl, dass bzgl. Dividenden nach wie vor diverse Missverständnisse sowie teils gefährliches Halbwissen bei manchen Anlegern existiert. Daran dürften manche Medien mit halbgaren Schlagzeilen wie „Dividenden sind der neue Zins“ mitschuldig sein. Aus diesem Grund sehen wir es auch als unsere Aufgabe, die neue Tagebuchreihe als kleines Vehikel zur weiteren Anlegeraufklärung zu nutzen.

Ziele und Kriterien für den Aufbau unseres Portfolios

Beim Aufbau unseres Portfolios haben wir das Ziel eines „Depots für die Ewigkeit“. Wir folgen damit dem klassischen „Buy and Hold“-Ansatz, der nicht auf das Erzielen von z. B. (kurzfristigen) Kursgewinnen ausgerichtet ist. Stattdessen sollen die erworbenen Anteile verschiedener Unternehmen im Idealfall für ein zusätzliches Einkommen bis zum Lebensende sorgen. Dadurch relativiert sich für uns auch ein wichtiger Faktor, welcher derzeit viele potenziell interessierte (Neu-)Anleger anscheinend vom Investieren abhält: Die derzeitige „Hochpreis-Phase quer durch den gesamten Aktienmarkt“ aufgrund der langjährigen Hausse seit der letzten Finanzkrise, wodurch das Kaufen von z. B. klassischen Dividendentiteln momentan (zu) teuer sei. Ob diese „überteuerten Preise“ nun eher gefühlt sind oder tatsächlich existieren, sei momentan dahingestellt. Durch unseren Fokus auf Dividenden, selbst in Verbindung mit dem langfristigen Anlagehorizont, spielt diese Frage für uns eine eher untergeordnete Rolle. Sollten die Aktienkurse morgen um 50 % fallen und aufgrund einer 15 Jahre andauernden Rezession auch unten bleiben, betrifft uns das nicht unmittelbar, solange „unsere“ Unternehmen weiterhin mehr oder weniger stabil wirtschaften und Dividenden zahlen (können).

Darüber hinaus stellen wir unser Dividenden-Portfolio nach folgende Kriterien auf:

- Wir werden pro Monat jeweils eine Position in ein neues Unternehmen bzw. pro Quartal drei neue Positionen aufbauen.

- Wir investieren ausschließlich in Einzelaktien. Damit fallen also z. B. Dividendenfonds aus der Reihe. Ausnahmen sind sogenannte REIT (Real Estate Investment Trust) wie z. B. Public Storage als v. a. in den USA verbreitete und durchaus beliebte Rechtsform für Kapitalgesellschaften.

- Wir werden pro Kauf von Aktien eines bestimmten Unternehmens rund 1.000 EUR anlegen. Bei durchschnittlichen Kaufgebühren von 10-20 € pro Investment kommen wir somit auf 1 bis 2 Prozent Gebührenanteil pro Kaufauftrag, was wir bei einer Einmalanlage noch für akzeptabel halten.

- Wir streben beim Aufbau unseres Portfolios eine internationale Streuung als auch eine hohe Diversifikation zwischen den Branchen an. Auf diese Weise versuchen wir das Risiko einer zu hohen Konzentration auf bestimmte Länder bzw. Regionen oder Industriezweige zu minimieren.

- Wir werden zwar keinen explizit „nachhaltigen“ Investitionsansatz verfolgen. Dennoch behalten wir es uns vor, bestimmte Branchen grundsätzlich auszuschließen, da wir deren grundlegendes Geschäftsmodell nicht unterstützen möchten. Dazu gehören etwa die Rüstungs- und die Tabakindustrie.

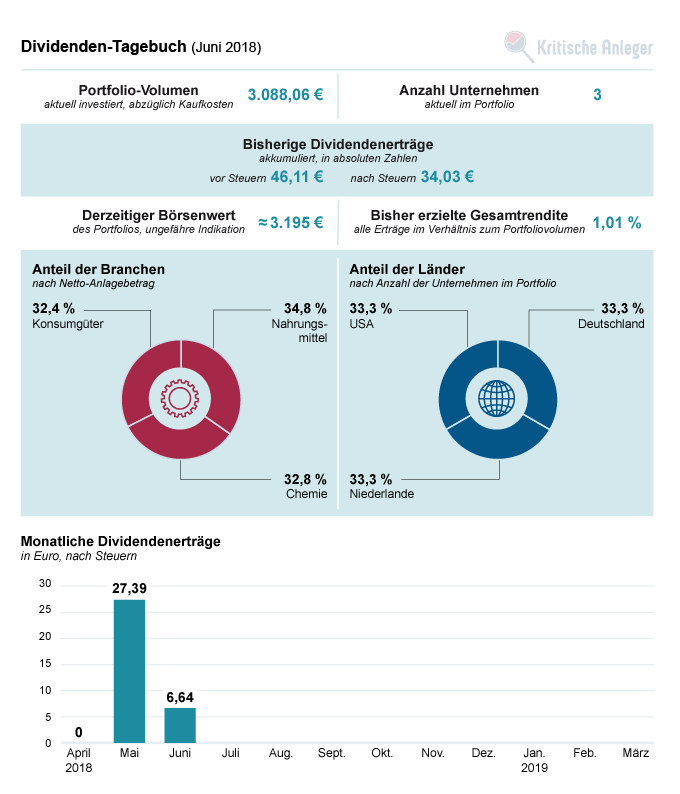

Auf dieser Basis haben wir unsere ersten drei Investitionen für das aktuelle Quartal getätigt, welche wir Ihnen weiter unten im Artikel jeweils kurz vorstellen. Wie auch in der nachfolgenden Übersicht unseres Dividenden-Portfolios ersichtlich, konnten wir dadurch bereits erste Dividendenzahlungen verbuchen:

Die ersten drei Investitionen für unser Dividenden-Portfolio

Für unser aufzubauendes Dividenden-Portfolio haben wir uns für ein Depot bei der comdirect entschieden, da die Bank zahlreiche positive Erfahrungsberichte auf unserem Portal hat. Nach einem kurzen Anmeldeprozess inkl. erfolgreicher Identifikation konnten wir auch schon loslegen mit der üblichen Standardprozedur für den Wertpapierkauf:

- Eingabe des Unternehmensnamens oder dessen Wertpapierkennummer (kurz WKN) bzw. Internationaler Wertpapierkennnummer (kurz ISIN)

- Eingabe des Kaufbetrags (z. B. 1.000 EUR) oder der gewünschten Anzahl von Aktien (z. B. 12 Stück)

- Auswahl der Börse, über welche die Aktien gekauft werden sollen (für Privatanleger werden meistens Tradegate oder Xetra empfohlen)

- Idealerweise das Setzen eines sogenannten „Limits“, also eines maximalen Kaufpreises pro Aktie, welchen man selbst zu zahlen bereit ist

- Auswahl, wie lange das erstellte Kaufangebot bestehen soll (z. B. bis zum Ende des aktuellen Handelstages oder bis zum Ende des Monats)

- Finale Bestätigung des erstellen Kaufangebots mittels einer TAN

Auf diesem Wege haben wir die Aktien unserer ersten drei Neuzugänge für unser Dividenden-Portfolio erworben, welche wir nachfolgend kurz vorstellen.

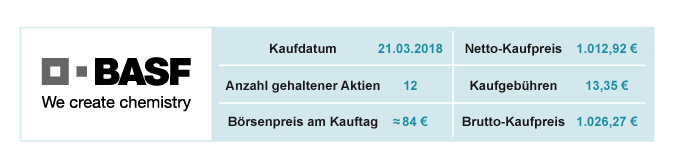

1. Investment: BASF (ISIN DE000BASF111)

Mit BASF haben wir einen Dividendenklassiker im Portfolio aufgenommen, den viele von Ihnen kennen dürften. Die Firma mit Sitz in Ludwigshafen am Rhein zählt mit rund 115.000 Mitarbeitern und einem Umsatz von rund 65 Mrd. € im vergangenen Geschäftsjahr zu den weltweit größten Chemieunternehmen. Dank eines breiten Produktportfolios, welches von Öl & Gas über Kunststoffe bis hin zu Pflanzenschutzmitteln reicht, ist BASF relativ unabhängig von der Nachfrage einer einzigen Produktkategorie. Ähnlich vorteilhaft ist die starke geographische Streuung des Unternehmens, welches praktisch auf allen Kontinenten vertreten ist.

Dies dürften grob vereinfacht die Hauptgründe für die allgemeine Beliebtheit der Firma bei Verfechtern von Dividendenaktien sein. Denen sind wir ebenfalls gefolgt und haben das Unternehmen als „solide Anfängeraktie“ in unser Depot aufgenommen. Dadurch konnten wir auch im Mai bereits unsere erste Dividendenzahlung verbuchen. Pro Aktie wurden 3,10 EUR an Dividende ausgeschüttet, was bei 12 von uns gehaltenen BASF-Aktien zu einem Bruttoertrag von 37,20 EUR führte. Abzüglich 25 % Kapitalertragsteuer (9,30 EUR) sowie 5,5 % Solidaritätszuschlag (0,51 EUR) konnten wir somit einen Nettozufluss von 27,39 EUR auf unserem Girokonto verbuchen.

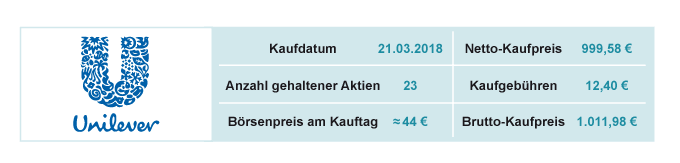

2. Investment: Unilever (ISIN NL0000009355)

Mit Unilever haben wir uns einen Branchenriesen aus der Verbrauchsgüter-Industrie geholt, welcher u. a. durch Marken wie Knorr, Axe, Dove oder auch Langnese bekannt ist. Seine rund 160.000 Mitarbeiter erwirtschafteten 2017 einen Umsatz von ca. 54 Mrd. EUR, welcher v. a. in den Entwicklungsländern erzielt wird und daher aus Sicht vieler Anleger noch zahlreiches Wachstumspotenzial besitzt. Zudem gilt die Lebensmittel- und Konsumgüterbranche als vergleichsweise krisensicherer, da „auch in schlechten Zeiten gegessen und sich gewaschen“ wird.

Interessanterweise haben wir es bei Unilever mit einer sogenannten „Dual-listed company“ zu tun. Im Gegensatz zu den meisten anderen Unternehmen auf der Welt existieren hier also zwei ehemals fusionierte unterschiedliche Gesellschaften unter einem Dach sowie unter einem gemeinsamen Namen weiter. Denn das heutige Unternehmen entstand in den 1930er Jahren aus der Fusion einer niederländischen sowie einer britischen Firma. Seitdem führt es in diesen beiden Ländern jeweils einen gleichberechtigten Hauptsitz und es sind unter dem Namen „Unilever“ sowohl niederländische Aktien (Wertpapierkennnummer A0JMZB) als auch britische (Wertpapierkennnummer A0JNE2) erwerbbar. Im März dieses Jahres kündigte Unilever allerdings an, den rechtlichen Hauptsitz vollständig in die Niederlande zu verlegen. Die Notierungen an der Amsterdamer sowie an der Londoner Börse seien davon allerdings nicht betroffen. Auf diese Weise erweitern wir auch unser Dividenden-Portfolio um nichtdeutsche Unternehmen und vermeiden somit eine allzu starke Heimatmarktneigung („home bias“).

Wir haben uns für die niederländischen Aktien entschieden, da im Fall der britischen Aktien bei Dividendenzahlungen das Wechselkursrisiko zuschlagen würde. Im Fall der Niederlande haben wir es zudem mit einem für deutsche Anleger vorteilhaften Quellensteuersatz von 15 % zu tun. Denn bis zu 15 % rechnet der deutsche Fiskus bei Dividendenzahlungen aus dem Ausland automatisch an, sodass nur noch die fehlenden 10 % für den Steuersatz von 25 % auf Kapitalerträge abgezogen werden. Ganz anders sähe das z. B. im Falle der Schweiz oder Dänemarks aus (35 % bzw. 27 %). Unilever ist darüber hinaus eines der wenigen europäischen Unternehmen, welches (wie in den USA eher üblich) seine jährliche Dividende quartalsweise anteilig auszahlt und nicht wie z. B. in Deutschland einmal im Jahr komplett.

Auch Unilever bescherte uns Anfang Juni mit den ersten anteiligen Dividendenzahlungen für das zweite Quartal 2018 i. H. von 8,91 EUR (brutto). Nach Abzug von niederländischer Quellen- sowie deutscher restlicher Kapitalertragsteuer inkl. Solidaritätszuschlag kommen wir somit auf eine Nettozahlung von 6,64 EUR, die auf unserem Konto landete.

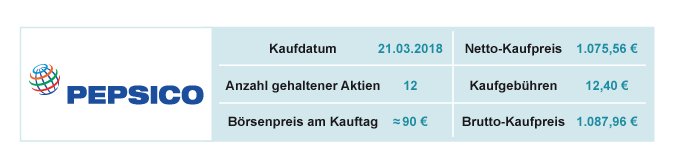

3. Investment: PepsiCo (ISIN US7134481081)

Nachdem wir mit BASF und Unilever bereits zwei Unternehmen aus Europa bzw. der Eurozone in unser Startportfolio legten, haben wir unseren Blick über den Atlantik auf die USA gerichtet. Nach einiger Überlegung und Diskussion in der Redaktion haben wir uns für einen Vertreter aus der Getränke- und Snackindustrie entschieden: PepsiCo, Anbieter der (fast) gleichnamigen bekannten Limonade sowie Hauptkonkurrent von Coca-Cola. Unsere Entscheidungsgründe sind ähnlich wie bei Unilever (u. a. die viele bekannte Markenprodukte, die global gestreuten Geschäftsaktivitäten sowie beeindruckende Umsatz- und Gewinnzahlen). Dass wir uns für PepsiCo und nicht die oftmals bevorzugte Coca-Cola Company entschieden haben, liegt v. a. an dem etwas breiteren Produktportfolio von ersterem, welches neben diversen Brausen auch Kartoffelchips und Frühstücksflocken enthält.

Darüber hinaus fördernd für unsere hiesige Anlageentscheidung ist die Quellensteuerthematik bei US-amerikanischen Aktien. Zwar gilt formal ein Quellensteuersatz von 30 %, wovon das deutsche Finanzamt per se nur 15 % anrechnen würde. Aufgrund eines Doppelbesteuerungsabkommens zwischen den USA und Deutschland lässt sich die Quellensteuer jedoch in der Praxis auf vorteilhafte 15 % reduzieren. Dazu muss lediglich einmalig ein Formular ausgefüllt werden, welches die eigene deutsche Depotbank auf Anfrage bereitstellt und an die US-amerikanischen Behörden weiterleitet. Bei manchen Banken ist selbst das nicht mehr notwendig, da deren Kunden automatisch vom reduzierten Quellensteuersatz profitieren. Ansonsten profitieren wir auch bei PepsiCo von anteilig pro Quartal ausgezahlten Dividenden, allerdings noch nicht bis zum Erscheinen der aktuell vorliegenden Ausgabe.

Einige Abschlussworte zum Start unseres Tagebuchs

Auch wenn der vorliegende erste Eintrag unseres Dividenden-Tagebuchs nur den Anfang unserer neuen Reihe bildet: Es dürfte sich schnell gezeigt haben, wie vielseitig das vermeintlich simple Konzept von Dividenden als Anlagestrategie sein kann. Dabei haben wir potenzielle Minenfelder wie die (Quellen-)Steuerthematik, die grundsätzliche Sinnhaftigkeit von Dividendenauszahlungen oder auch das Gefahrenpotenzial von populären Kennzahlen wie z. B. der Dividendenrendite noch nicht wirklich angetastet. Auf solche Fragestellungen wollen wir in den nächsten Tagebuch-Ausgaben unter anderem eingehen und Ihnen auf diese Weise zumindest gewisse Hilfestellungen mitgeben.

Ein wesentlicher und psychologisch nicht zu unterschätzender Vorteil der Dividendenstrategie sind relativ schnell erzielbare und regelmäßige Rückflüsse unmittelbar auf unser Girokonto, wie wir sie ebenfalls bereits verzeichnen konnten. Das kann z. B. eine sinnvolle Ergänzung für eine Person sein, die z. B. bereits auf Crowdinvesting als einen Bestandteil des eigenen Anlageportfolios setzt, wo Rückflüsse gerade im Immobilienbereich oft erst nach 1-3 Jahren zum Projektende erfolgen.

Dennoch bestehen auch hier verschiedene Risiken, die es generell zu beachten gilt und auf die wir zukünftig noch individuell eingehen wollen. Deshalb an dieser Stelle schon eine zentrale Botschaft unsererseits entgegen dem, was Sie vielleicht gelesen oder gehört haben: Dividenden sind nicht der neue Zins! Zinsen werden Ihnen von der Bank als Gegenleistung für von Ihnen zur Verfügung gestellte Bankeinlagen garantiert. Das ist bei Dividendenzahlungen nicht der Fall, da diese einseitig vom Unternehmen gekürzt oder sogar gestrichen werden können. Darüber hinaus gibt es noch andere grundsätzliche Unterschiede, welche nicht direkt mit Dividenden bzw. Zinsen zusammenhängen, aber dennoch bei Anlageentscheidungen im Auge behalten werden sollten (z. B. kein nominaler Wertverlust bei Bankeinlagen vs. schwankende Kurse bei Dividendenaktien).

In dem Sinne hoffen wir, Sie mit dem ersten Tagebucheintrag neugierig auf die nächsten Ausgaben gemacht zu haben. Geben Sie uns jederzeit gerne erstes Feedback, weitere Anregungen oder Kritik über info@kritische-anleger.de

Ihr Kommentar zu diesem Artikel

Haben Sie Fragen zu diesem Artikel? Was finden Sie besonders gut, was vielleicht eher schlecht? Was sollten wir besser machen? Schreiben Sie uns an dieser Stelle gern Ihre Meinung. Wir freuen uns stets über Ihr Feedback.