Der Kaiser und das Gespenst: Die EU-Einlagensicherung

09.03.2016 - David Stahmann - 1 Kommentar

Im ersten Teil unserer Artikelserie zu den europäischen Einlagensicherungen haben wir gezeigt, wie unterschiedlich die absoluten Volumina der nationalen Einlagensicherungsfonds ausfallen. Diese Unterschiede sind zum Teil erheblich: Auf der einen Seite Staaten wie Schweden und Spanien mit Vermögenswerten von mehr als drei bzw. vier Mrd. €. Am anderen Ende der Skala liegen Länder wie Ungarn, dessen Fonds quasi leer sein dürfte, oder Litauen, das sogar einer Minusbetrag von 257 Mio. € ausweist.

Es zeigte sich aber schnell, dass es weniger auf die absolute Größe eines Einlagensicherungsfonds ankommt als auf das Verhältnis von verfügbarem Geldvermögen zur Höhe der theoretisch abgedeckten Kundeneinlagen (Coverage Ratio). Sowohl die Zahlen zu den absoluten Volumina als auch die Coverage Ratios zeichneten jedoch ein erschreckendes Bild der betrachteten Einlagensicherungsfonds. Letztlich sind praktisch alle deutlich unterfinanziert. Selbst im besten Fall (Norwegen) sind nicht einmal 3 % der angelegten und abgesicherten Kundengelder durch liquides Fondsvermögen abgedeckt. In anderen Ländern wie Frankreich und Italien sind es gerade einmal 0,40 %.

Die Pleite einer einzelnen (mittelgroßen) Bank dürfte für die meisten Einlagensicherungsfonds noch zu stemmen sein. Bei einer ganzen Welle von Bankenpleiten oder der Pleite einer Großbank müsste am Ende aber wohl jeder Fonds kapitulieren. In diesem Fall hätte ein nicht zu unterschätzender Akteur seinen Auftritt: der Staat. Im zweiten Teil unserer Artikelserie haben wir dazu gezeigt, welche Möglichkeiten diesem zur Verfügung stehen (z. B. Kredite und Verstaatlichungen von Banken) und warum er in solchen Fällen so ein großes Interesse daran hat, einzugreifen, obwohl er dazu eigentlich gar nicht verpflichtet ist.

Im dritten und letzten Teil möchten wir uns nun mit der Idee einer gemeinsamen EU-Einlagensicherung beschäftigen, also dem Zusammenschluss aller nationalen Einlagensicherungsfonds zu einem einzigen Sicherungstopf

Ein Gespenst geht um in Europa - das Gespenst der EU-Einlagensicherung

Entgegen der Meinung vieler Anleger gibt es bis heute keine EU-Einlagensicherung im Sinne eines gemeinsamen Geldtopfes. Nach wie vor befindet sich jedes Einlagensicherungssystem und der dazugehörige Fonds fest in der Hand des jeweiligen Nationalstaates. Wenn von „europäischer Einlagensicherung“ gesprochen wird, geht es allein um formale Anforderungen der EU, die einen gemeinsamen Standard geschaffen hat. Über die tatsächliche Leistungsfähigkeit sagen diese Regeln aber wenig aus.

Spätestens seit Ausbruch der Finanzkrise 2007/08, aber vor allem in den letzten Monaten mehren sich die Stimmen, dass eine solche echte EU-Einlagensicherung geschaffen werden soll. Die Idee hierbei ist, im Laufe eines festgelegten Zeitraumes nach und nach alle Gelder, die bisher in den nationalen Einlagensicherungsfonds liegen, in einen großen Topf umzubuchen. Dieser Topf würde dann von einer eigenen EU-Institution verwaltet.

Im November letzten Jahres stellte die EU-Kommission ihren Vorschlag eines 3-Phasen-Modells vor. In der ersten Phase von 2017 bis 2020 soll ein europäisches Rückversicherungssystem zum Einsatz kommen, das nur dann benötigt würde, wenn ein nationales Einlagensicherungssystem überfordert wäre. Ab 2020 sollen dann im Ernstfall die nationale und die EU-Einlagensicherung gemeinsam Entschädigungszahlungen durchführen, wobei der europäische Anteil an den Zahlungen bis 2023 stetig steigen soll. Ab 2024 wäre schließlich die EU-Einlagensicherung allein zuständig.

Finanziert werden soll der EU-Fonds durch zusätzliche Beiträge von allen Banken in der Eurozone. Zwar sollen bisher bestehende freiwillige Sicherungssysteme wie z. B. das der hiesigen Sparkassen und Genossenschaftsbanken auch nach 2024 parallel weiterbestehen dürfen. Für das neue angedachte Sicherheitsnetz der EU müssten diese aber dennoch (zusätzlich!) zahlen, allerdings wohl mit Risikoabschlägen, die in die Berechnung der Beiträge für die einzelnen Finanzinstitute einfließen sollen. Generell sollen Banken mit höherem Risiko auch höhere Beiträge bezahlen müssen als Institute mit solideren Bilanzen.

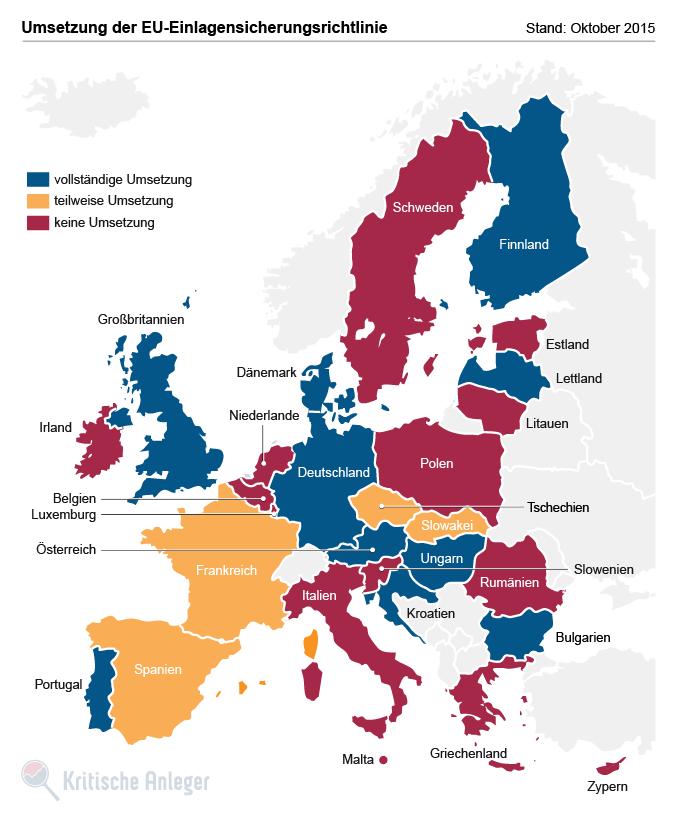

Wie man sich denken kann, gibt es viele Befürworter, aber auch zahlreiche Gegner der Idee. Der stärkste Widerspruch kommt, wenig überraschend, aus Deutschland, wo man u. a. eine „Schwächung des solide arbeitenden Bankensicherungssystem“ befürchtet. Besonders vehement kritisiert der Deutsche Sparkassen- und Giroverband und dessen Präsident Georg Fahrenschon die Pläne der EU-Kommission. Als wichtigster Einwand wird von ihm genannt, dass „14 von 28 EU-Mitgliedstaaten noch kein Einlagensicherungssystem besäßen“ und eine Vergemeinschaftung aus diesem Grund derzeit noch kein Thema sein könne.

Diese Aussage überrascht, denn in unserem Überblick über die europäischen Einlagensicherungssysteme zeigt sich ein ganz anderes Bild. Auf konkrete Nachfrage unsererseits beim DSGV antwortete man, dass sich die Aussage auf einen Bericht der EU vom Oktober 2015 bezieht. Es ging hierbei ausschließlich um die Frage, welche Staaten die EU-Richtlinie zur Vereinheitlichung der nationalen Einlagensicherungssysteme bis zum Fristdatum 3. Juli 2015 in nationales Recht umgewandelt haben.

Was im Vergleich zur Karte aus unserem ersten Artikel auffällt: Es werden teilweise Staaten wie Polen, Schweden oder die Slowakei gerügt, obwohl diese von ihrer Fondsstärke her genauso gut, wenn nicht sogar besser als Deutschland dastehen. Die Stärke, geschweige denn das Vorhandensein eines Einlagensicherungsfonds wird vom DSGV überhaupt nicht beachtet. Es wird ausschließlich auf die fristgerechte Umsetzung der EU-Richtlinie von 2014 geschaut, die aber letztendlich wenig über die tatsachliche Schlagkraft aussagt. Aus unserer Sicht ist das eine ziemlich verzerrende Darstellung.

Natürlich gibt es aber auch Befürworter der Idee einer Vergemeinschaftung der nationalen Einlagensicherungsfonds und damit der Risiken. Insbesondere die südlichen Mitgliedstaaten wie Italien, Spanien und Frankreich halten eine gemeinsame Absicherung für sinnvoller als nationale Einzellösungen. Nun mag ein Schelm sein, wer angesichts der finanziellen Lage dieser Länder Schlechtes dabei denkt. Aber nur, weil die Idee dort befürwortet wird, muss sie nicht zwangsläufig schlecht sein.

Pro und Contra einer EU-Einlagensicherung

Auch mit einem neuen Super-EU-Fonds werden wir gegen systemische Krisen niemals einen vollumfassenden Anlegerschutz allein über Einlagensicherungssysteme schaffen können. Denn selbst wenn alle derzeit verfügbaren Gelder der 28 nationalen Einlagensicherungsfonds in einem Topf zusammengefasst würden, wären das insgesamt weniger als 30 Mrd. €. Zum Vergleich: Allein die niederländische Rabobank verwaltet Kundeneinlagen in Höhe von ca. 326 Mrd. €. Selbst bei einer Halbierung dieses Betrages (aufgrund der Obergrenze von 100.000 € pro Anleger) würde die EU-Einlagensicherung für sich genommen nur etwa 18 % der versprochenen Zahlungen leisten können. Und auch bei Erreichen der Zielausstattung des Fonds von 0,80 % aller abgesicherten Kundengelder (entspricht etwa 45 Mrd. €) wäre die Rabobank noch bei Weitem zu groß für eine geordnete Entschädigung.

Das Gespenst bleibt also so blass wie die unsichtbaren Kleider unseres armen Kaisers. Umso wichtiger ist und bleibt es, dem Bankensektor vernünftige Maßstäbe anzulegen (z. B. klare Trennung von Investment- und Einlagengeschäft, aber auch mal eine offensichtlich marode Bank pleitegehen zu lassen, so schmerzhaft das auch sein mag) sowie Anleger für die Risiken und das Thema Diversifikation zu sensibilisieren.

Alle Argumente für und gegen die Vergemeinschaftung der Einlagensicherungsysteme hin zu einem gemeinsamen Topf finden Sie in der folgenden Übersicht:

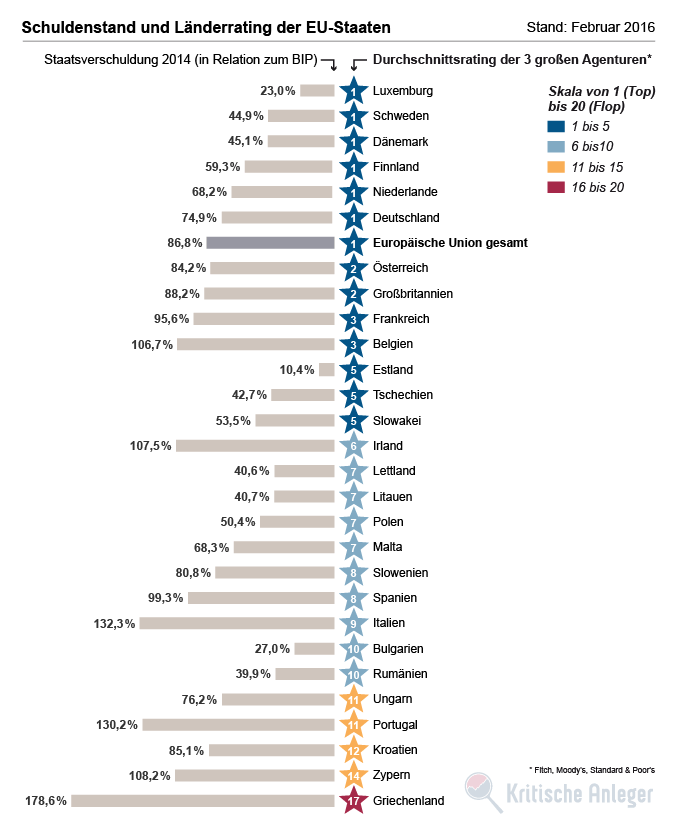

Auch im Rahmen einer möglichen EU-Einlagensicherung wird es wohl keine explizite Pflicht für die Staaten bzw. die EU geben, den Einlagensicherungsfonds im Notfall durch Zahlungen, Kredite oder Garantien zu stützen. Dennoch dürfte der zentrale Vorteil in der Bündelung der Bonitäten aller Staaten liegen, denn Investoren wissen, dass ein solcher Fonds seiner Versprechen nur durch die staatliche Unterstützung halten kann. Wie unterschiedlich allerdings die Bonitäten der EU-Mitgliedsstaaten verteilt sind, zeigt die folgende Karte.

Während Deutschland z. B. mit dem besten Rating AAA aufwarten kann, liegen andere Staaten wie Griechenland und Ungarn in dem laut Ratingagenturen als “Non-Investment Grade” oder “spekulativ” bezeichneten Bereich. Auf den ersten Blick macht es deshalb natürlich Sinn, eine Gemeinschaft zu bilden, in der die starken die schwachen Nationen im Ernstfall unterstützen. Die Risiken würden auf mehr Schultern verteilt und das Gesamtrating der EU würde zwar die derzeit gutbewerteten Länder etwas hinabziehen, viele derzeit schlecht bewertete jedoch hochziehen.

Andererseits werden dadurch Fehlanreize für die Länder geschaffen, ihre eigene Bankenlandschaft möglichst sanft zu behandeln, denn warum sollten es sich lokale Politiker mit ihren mächtigen Banken verscherzen, wenn im Notfall sowieso die EU-Einlagensicherung einspringt, die dank der Bonität anderer Länder ggf. auch noch über eine höhere Glaubwürdigkeit bei Investoren verfügt als man selbst - das klassische Problem des Moral Hazard.

Fazit & Ausblick

Die Wahrscheinlichkeit, dass eine wie auch immer gestaltete EU-Einlagensicherung kommen wird, halten wir für hoch. Es dürfte wohl nur eine Frage der Zeit sein, denn die Erkenntnis, dass die nationalen Einlagensicherungssysteme bei größeren Bankenpleiten schlichtweg nicht in der Lage wären, die versprochenen Entschädigungszahlungen zu leisten, scheint sich bei den Verantwortlichen mehr und mehr durchzusetzen. Faktisch würde sich durch eine EU-Einlagensicherung an der finanziellen Schlagkraft nicht viel ändern. Den psychologischen Effekt einer solchen Institution sollte man allerdings nicht unterschätzen, denn hinter der Einlagensicherung stünde dann nicht mehr nur das jeweilige Land, sondern die gesamte EU.

Ob ein einheitlicher EU-Einlagensicherungsfonds am Ende nun sinnvoll ist oder nicht, mögen auch wir nicht abschließend beurteilen. Einerseits gibt es gute wirtschaftspolitische und gefühlt logische Gründe für eine solche Vergemeinschaftung, u. a. die konsequente Umsetzung der Idee einer echten Europäischen Gemeinschaft. Andererseits besteht erfahrungsgemäß das Risiko, dass die „schöne Idee schlecht umgesetzt“ wird und am Ende ein bürokratischer Wust voller Ausnahmen und Sonderregeln dabei herauskommt, der kein einziges bestehendes Problem löst und stattdessen vielleicht sogar eher neue schafft. Die Vergangenheit stimmt hier nicht sonderlich positiv. Dennoch gilt: Wer Europa will, kann zu einer gemeinschaftlichen Einlagensicherung eigentlich nicht “nein” sagen.

Ihr Kommentar zu diesem Artikel

Haben Sie Fragen zu diesem Artikel? Was finden Sie besonders gut, was vielleicht eher schlecht? Was sollten wir besser machen? Schreiben Sie uns an dieser Stelle gern Ihre Meinung. Wir freuen uns stets über Ihr Feedback.

Klingt sehr objektiv und abwägend!