Crowdinvesting-Tagebuch November 2016 - Der Praxistest mit echtem Geld

15.11.2016 - Stefan Erlich - 0 Kommentare

Der November brachte (neben kühlerem Wetter) wieder einmal zwei neue Investments für unser Crowdfunding-Portfolio mit Echtgeld. Dabei überzeugte unser erstes Projekt durch die ungewöhnlich hohe Eigenkapitalquote und das zweite vor allem durch den Projekttyp (erneuerbare Energien). Doch was taugen diese zwei Projekte bei genauerem Hinsehen? Details dazu finden Sie in den ausführlichen Projektbesprechungen. Darüber hinaus freuen wir uns über die zweite Zinszahlung aus einem Portfolioprojekt.

- Neuigkeiten & Portfolio-Übersicht November 2016

- Neue Projekte im Portfolio für November 2016

- Zur Oktober-Ausgabe unseres Crowdfunding-Tagebuches

Neuigkeiten & Aktueller Portfolio-Überblick November 2016

In diesem Abschnitt wollen wir wie immer unsere neuen Investments vorstellen, einen kurzen Blick auf die Kennzahlen unseres Portfolios werfen und darüber hinaus einige Neuigkeiten und Gedanken zum Thema präsentieren.

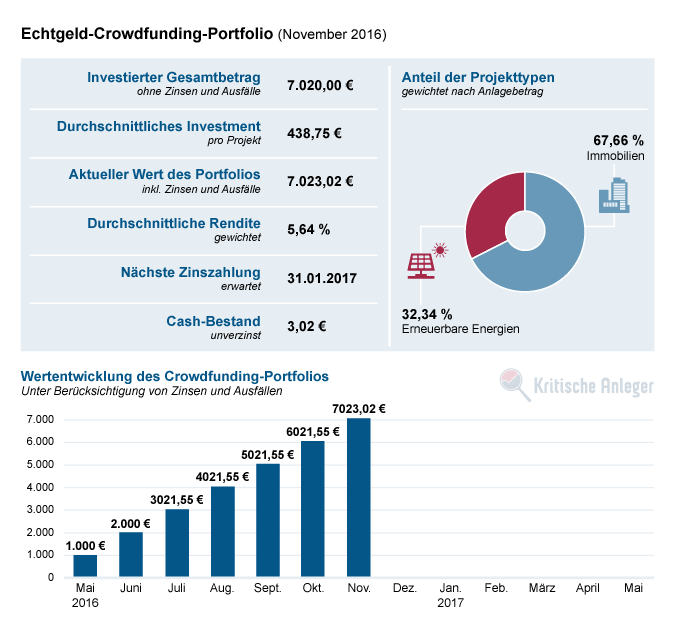

Das Echtgeld-Portfolio im Überblick

Im November haben wir erneut 1.000 € unseres eigenen Ersparten in Crowdfunding-Projekte gesteckt, wobei wir eine gute Mischung aus erneuerbaren Energien und Immobilien gewählt haben. Dadurch stieg der Wert des Portfolios auf 7.020 € und der Anteil der erneuerbaren Energien daran von 29,40 % im letzten Monat auf 32,34 %. Mit insgesamt 16 Projekten sind wir nun auf einem guten Weg in Richtung breiter Diversifikation, allerdings sind es immer noch zu wenig Projekte, um mögliche Verluste verlässlich aufzufangen.

Geht uns jetzt z. B. ein Projekt pleite, so verlieren wir 500 €, erwirtschaften aber mit der erwarteten Durchschnittsrendite nur etwa 400 € an Zinsen pro Jahr vor Steuern (ca. 300 € nach Steuern). Erst ab einer Investitionssumme von ca. 12.000 € kommen wir an den Punkt, ab dem uns theoretisch jedes Jahr ein Projekt ausfallen kann, ohne dass wir (auch nach Steuern) Geld verlieren. Das ist natürlich kein gewünschtes Szenario, aber niemand weiß derzeit, wie sicher die Projekte wirklich sind und je mehr wie streuen, um so robuster sind wir mit unserem Portfolio gegenüber unvorhersehbaren Ausfällen. Das Ziel sollte sein, mit einem Ausfall pro Jahr immer noch eine Rendite erwirtschaften zu können, die deutlich über der von Festgeld liegt.

Zweite Zinszahlung eingetroffen

Zu unserer Verwunderung fanden wir am 19.10. eine Zinszahlung von Bergfürst auf unserem Konto vor. Es handelt sich dabei um eine Auszahlung aus dem Projekt "Vogt Apartments", in das wir im September investiert hatten. Laut Projektbeschreibung sollten die Zinsen eigentlich erst zum 31.12. ausgezahlt werden, allerdings kam nun schon vorzeitig eine Auszahlung in Höhe von 1,47 € (nach Abzug von Steuern). Eine Anfrage bei Bergfürst läuft. Unser (unverzinster) Cash-Bestand stieg durch die Auszahlung nun auf 3,02 €.

Zwei neue Crowdfunding-Plattformen

In den letzten Wochen sind zwei neue Crowdfunding-Plattformen bei uns gestartet. Da ist zum einen GeldzuGrün, die sich aktuell hauptsächlich auf Solarprojekte konzentriert und zum anderen ReaCapital, die sich als weitere Immobilienplattform mit dem gewissen Extra am Markt platzieren möchte. Das gewisse Extra ist hier die Absicherung des Investments über eine Bestandsimmobilie, die durch einen Grundbucheintrag an einen Treuhänder abgetreten ist, der diese im Falle von Problemen beim Projekt verwerten kann. ReaCapital bezeichnet dies als "Realsicherheit", allerdings handelt es sich noch immer um ein Nachrangdarlehen mit den entsprechenden Konsequenzen. Die Realsicherheit sollte daher mehr als nettes Beiwerk denn als Argument für eine Anlage gesehen werden, ähnlich zur Einlagensicherung bei Tagesgeld- und Festgeld - ein Auffangnetz für den Notfall, das funktionieren kann, aber nicht als selbstverständlich angesehen werden sollte.

Gleicher Projektpartner als Risiko für das Portfolio

Wir hatten dieses Problem bereits im letzten Crowdfunding-Tagebuch angesprochen als sich zeigte, dass ein neues Projekt von Exporo vom gleichen Immobilienentwickler umgesetzt wird wie ein anderes Exporo-Projekt, das wir bereits in unserem Portfolio hatten. Es stellte sich dabei die Frage, inwiefern es unserem Ziel der breiten Diversifikation entgegenläuft, wenn mehrere Projekte vom gleichen Entwickler umgesetzt werden. In etwas abgewandelter Form tauchte das Problem nun diesen Monat wieder auf, nachdem wir in das aktuelle Projekt von iFunded investiert hatten.

Es stellte sich bei genauerem Hinsehen heraus, dass hier wie beim ersten Portfolio-Projekt dieser Plattform ("Caspar Theyss") die Skjerven Group mit im Boot ist. Wer dabei wie genau Einfluss auf welche Aspekte des Projektes hat, lässt sich von außen nicht vernünftig erkennen, allerdings bleiben einige Fragezeichen hinsichtlich der Tauglichkeit zur Diversifikation. Wir haben daher intern beschlossen, Projekte mit gleichem Projektentwickler zukünftig zu meiden, sofern im Markt zum jeweiligen Zeitpunkt ausreichend Alternativen zur Verfügung stehen.

Der ein oder andere mag dies vielleicht als Überreaktion bezeichnen, allerdings wollen wir von vornherein vermeiden, dass uns aufgrund von Problemen bei einem Entwickler plötzlich mehrere Projekte in die Binsen gehen. Dies können wir aber nur erreichen, wenn wir auch bei den Projektentwicklern auf Diversifikation setzen, sprich, die Korrelation zwischen den Projekten so gering wie möglich halten.

Crowdfunding-Newsletter

Auch diesen Monat möchten wir auf unseren eigenen Crowdfunding-Newsletter hinweisen. Darin berichten wir jeden Monat zum 15. im Rahmen einer Kolumne über ein spezifisches Thema (z. B. die Sicherheit von Crowdfunding-Projekten), stellen neuen Plattformen und Projekte vor und veröffentlichen immer wieder auch exklusive Bonus-Aktionen für Kritische-Anleger-Abonnenten. Die Anmeldung zum Newsletter muss derzeit leider noch über unser reguläres Anleger-Update erfolgen. Sie erhalten dann am Folgetag eine E-Mail mit dem Aktivierungslink für den Crowdfunding-Newsletter. Wir freuen uns auf Sie als neuen Leser!

Projekt 1: iFunded – Modernisierung von Wohnungen (“Calvin Berlin”)

Projektbeschreibung:

Bei dem Projekt handelt es sich um eine Bestandsimmobilie in Berlin Mitte (Moabit), die mit Hilfe der Finanzierung modernisiert und weiterverkauft werden soll. Dabei werden allerdings nur die Gemeinschaftsräume und leerstehende Wohnungen einer Modernisierung unterzogen. Bestehende Mieter verbleiben in ihren Wohnungen, wodurch die Immobilie weiterhin Mieteinnahmen generiert. Das Projekt wird von der Skjerven Group umgesetzt, die sich auch für das im September diesen Jahres in unser Portfolio aufgenommene Projekt "Caspar Theyss" verantwortlich zeichnet (Gedanken dazu siehe oben). Leider ist uns dieser Umstand erst nach der Investition aufgefallen, denn eigentlich wollen wir solche Klumpenrisiken im Portfolio vermeiden.

Die Skjerven Group verzinst das Projekt mit 5 % pro Jahr, wobei die Zinsen halbjährlich ausgezahlt werden. Die Laufzeit ist mit 12 Monaten extrem kurz, was bei Anlegern auf Gegenliebe stoßen dürfte und auch die Eigenkapitalquote von 32 % hinterlässt einen insgesamt positiven Eindruck des Projektes. iFunded stuft das Projekt auf der hauseigenen Risikoskala in die Kategorie A ein ("niedriges Risiko"). Das soll aber nicht darüber hinwegtäuschen, dass es sich hier um ein risikoreiches Investment handelt! Schön finden wir im Übrigen, dass iFunded hinsichtlich der Kriterien für den Risikoindex sehr transparent ist. So kann sich theoretisch jeder ein eigenes Bild von der Herkunft der Einstufung als "A" machen, unabhängig davon, ob dies nun gerechtfertigt ist oder nicht.

Beobachtungen:

- Eigenfunding?: Es ist kein Geheimnis, dass die Skjerven Group (Entwickler des aktuellen Projektes) auch direkt an iFunded beteiligt ist. Es stellt sich daher die Frage, inwiefern iFunded nicht nur als Finanzierungskanal für die eigenen Projekte der Skjerven Group dient. Das würde nicht nur einen gewissen Interessenskonflikt mit sich bringen, sondern uns auch die Diversifikation über Projekteigner hinweg erschweren (siehe oben).

- Transparenz: Positiv überrascht waren wir über die Transparenz in der Projektbeschreibung und der Risikoeinschätzung. Hier wurden eigentlich alle relevanten Daten und Zahlen genannt, sodass sich ein recht gutes Gesamtbild des Projektes ergibt. Eine so gute Darstellung ist leider nicht bei allen Crowdfunding-Plattformen gegeben. Gerade im Exposé finden sich viele Informationen, die man sonst vergebens sucht.

- Risikoklasse A: Das Projekt wird von iFunded in die Risikoklasse A und damit als vergleichsweise sicher eingestuft. Die Einstufung erfolgt transparent und nachvollziehbar, was wir gut finden. Dennoch sollte diese Einstufung nicht mit der Einschätzung als "absolut sicher" gleichgesetzt werden. Sicher heißt nicht, dass Projekte nicht auch pleite gehen können.

- Lastschrifteinzug: Erfreulich war (wie schon beim letzten Mal) die Möglichkeit zur Nutzung des Lastschriftverfahrens. So erübrigt sich die manuelle Überweisung des Anlagebetrages.

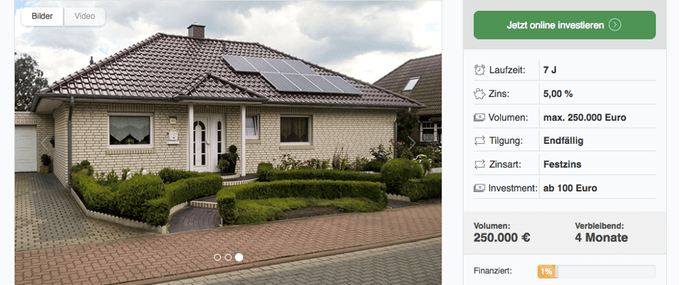

Projekt 2: GeldzuGrün – Solaranlagen ("MEP Solardächer in Rheinland-Pfalz")

Projektbeschreibung:

Es handelt sich hier um ein Projekt der noch relativ neuen Crowdfunding-Plattform GeldzuGrün. Den Initiator von GeldzuGrün konnten wir kürzlich bei uns im Interview einige Fragen zu den Plänen der Plattform stellen. Beim aktuellen Projekt geht es um eine Finanzierung für die MEP Werke GmbH, die im Rahmen eines Full-Service Miet-Modells Solaranlagen auf Dächern von Einfamilienhäusern in Deutschland installieren. Die Idee dahinter ist, Hausbesitzern gegen eine monatliche Gebühr die hohen Anschaffungskosten und den Aufwand für Wartung und Installation abzunehmen. Dafür kann der erzeugte Strom vom Hausbesitzer selbst verbraucht und damit Energiekosten gespart werden.

Das nachrangige Darlehen hat eine recht lange Laufzeit von 7 Jahren und leider erfolgt auch die Tilgung erst am Laufzeitende. Immerhin werden aber die Zinsen jährlich gezahlt. Das Projekt erscheint damit als Ganzes bei einer Verzinsung von 5 % etwas weniger attraktiv als viele Immobilienprojekte, allerdings wollen wir bewusst auch in solche Projekte investieren, um dem Ziel der Diversifikation treu zu bleiben. Da das Geschäftsmodell zu einem großen Teil auf der gesetzlich garantierten Einspeisevergütung beruht und zudem breit gestreut ist (einzelne Hausbesitzer), glauben wir, dass es gut geeignet ist, um die Korrelation zwischen den Projekten in unserem Portfolio zu verringern.

Beobachtungen:

- Eigenfunding?: GeldzuGrün scheint hier aktuell primär Geld für die MEP Werke einzusammeln. Daran ist zunächst einmal nichts auszusetzen, allerdings stellt sich wie bei iFunded auch hier die Frage, inwiefern die Plattform dann zukünftig noch für uns zur Diversifikation taugt, wenn der Kreditnehmer am Ende des Tages stets der gleiche ist. Zudem scheint es zwischen der MEP Werke GmbH und GeldzuGrün geschäftliche Verbindungen zu geben, was im Rahmen des Crowdfundings analog zu iFunded die Frage eines möglichen Interessenkonfliktes aufwirft.

- Verschiedene Projekttitel: GeldzuGrün listet derzeit drei verschiedene Projekte, die sich nur im Titel und der geografischen Ausrichtung unterscheiden. Kreditnehmer ist bei allen drei Projekten die MEP Werke GmbH. Warum das deutschlandweite Projekt nur 4,5 % zahlt während die regional eingeschränkten Versionen mit 5 % aufwarten, können wir uns nicht erklären. Ohnehin ist aus unserer Sicht fraglich, inwiefern die Investments in der Praxis regional überhaupt vernünftig auseinandergehalten werden. Die Darstellung als ein einziges Projekt wäre sicher klarer und praxisnaher.

- Mittelstandsanleihe oder Erneuerbare-Energien-Projekt?: Das vorliegende Projekt ist ein interessanter Fall, denn hier verschwimmen die Grenzen zwischen der allgemeinen Finanzierung eines (mittelständischen) Unternehmens und der Umsetzung eines ganz spezifischen Projektes mit Zweckbindung. Dies ist gar nicht so sehr als Kritik an GeldzuGrün zu werten, sondern vielmehr als generelle Beobachtung, denn wir stoßen immer häufiger auf solche Projekte, bei denen das Investment eigentlich fast schon mehr in Richtung einer Unternehmenfinanzierung geht. Wo ist hier die Grenze und wie sollen sowohl Crowdfunding-Plattformen als auch wir dies kommunizieren? Eine schlüssige Antwort auf diese Frage haben wir aktuell noch nicht gefunden.

- Dünne Projektbeschreibung: Auffallend war die relativ dünne Projektbeschreibung der MEP-Werke-Projekte. Fragen nach dem der Wirtschaftlichkeit des Geschäftsmodells, der Vertriebswege, dem Grund der Finanzierung und dem Zustand der MEP Werke GmbH selbst werden leider nicht beantwortet. Stattdessen finden sich kaum relevante Datenblätter der Solarmodule und Wechselrichter. Das haben wir definitiv schon besser gesehen!

- Kein Lastschriftverfahren: Leider unterstützt GeldzuGrün nicht das Lastschriftverfahren, weshalb der Anlagebetrag manuell überwiesen werden muss. Einerseits keine große Hürde, andererseits aber mit Blick auf die Konkurrenz etwas schade.

Ihr Kommentar zu diesem Artikel

Haben Sie Fragen zu diesem Artikel? Was finden Sie besonders gut, was vielleicht eher schlecht? Was sollten wir besser machen? Schreiben Sie uns an dieser Stelle gern Ihre Meinung. Wir freuen uns stets über Ihr Feedback.